Глубоко внутри теневых рынков дефляционные силы поддерживают доллар США

За последнее десятилетие критики Федеральной резервной системы сделали вывод, что центральные банкиры не имеют ни малейшего представления о том, что происходит глубоко внутри денежной системы. С каждым мини-кризисом они изобретают новый жаргон, новые инструменты, новую политику, чтобы убедить нас в том, что они по-прежнему контролируют ситуацию. Но если мы прочтем между строк и углубимся в финансовые проблемы, то начнем понимать, кто на самом деле пишет правила этой игры.

Нас хотят убедить, что основной объем денег в обращении находится внутри банковской системы США под зонтиком Федрезерва. На самом же деле большая часть долларов обращается в офшорах, в теневой банковской сфере, где крупные финансовые игроки — мегабанки, хедж-фонды и инвестиционные компании – совместно придумывают механизмы создания денег из воздуха. В аналоговом мире эти «деньги» раньше были простыми депозитами в долларах США, но когда теневые игроки освоили информационные технологии, они начали преобразовывать долларовые депозиты в экзотические ценные бумаги, состоящие из автокредитов, ипотечных кредитов и других финансовых инструментов.

Глобальная денежная система изменялась так, что эти организации стали использовать эти производные как межбанковские деньги, и со временем они поняли, что могут «долларизировать» практически любые оффшорные активы, а затем объявить это простым депозитом в официальной банковской системе и их охватила жадность. Чтобы увеличить прибыль, они стали объединять эти «долларизированные» ценные бумаги, создавая сложные цепочки производных финансовых инструментов. И это было настолько прибыльным, что фактически превратилось в новую мировую резервную валюту (которая была номинирована в долларах США).

Хотя эти финансовые хитросплетения принесли банкам заоблачную прибыль, реальная экономика пришла в упадок. Производство убежало за границу вместе с рабочей силой. Массовое потребление продолжает вытеснять массовое производство. Остается только экономика, привязанная к сложным цепочкам активов, которые теперь определяют финансовое здоровье и благополучие Америки. Более двух десятилетий мы живем в условиях быстро развивающейся депрессии, а не развития, и основным побочным эффектом стала застойная финансовая система. У банков упало количество заемщиков. Имущественное неравенство катастрофически возросло. Гражданам приходится брать невероятные финансовые риски, чтобы избежать финансово репрессивного режима ФРС.

Теперь судьба системы зависит от того, смогут ли центральные банкиры продать нам идею, что экономика США по-прежнему является реальной экономикой, а не полным фарсом. До сих пор им это удавалось. ФРС удалось обмануть массы, заставив их поверить в то, что они обладают монополией на денежно-кредитную власть, в то время как рынком завладели игроки, набившие руку в финансовых манипуляциях.

Экономисты — мастера газлайтинга и подмены понятий

Чиновники ФРС больше не управляют денежно-кредитной политикой. Вместо этого они стали лингвистическими алхимиками, языковыми обфускаторами и их новая задача — заставить нас поверить в то, что они понимают, что происходит и могут предотвратить обвал построенной банкирами финансовой пирамиды. Увидев один пример лингвистической алхимии элиты, вы будете распознавать их повсюду. Они назвали центральный банк мира Международным валютным фондом (МВФ). Они назвали центральный банк Америки Федеральным резервом (подсказка: он не федеральный и не резервный). Однако их определения денежно-кредитной политики не отражают ее суть. Возьмем, к примеру, количественное смягчение (QE), которое звучит сложно, но концепция, лежащая в его основе, проста: центральные банкиры вливают определенную сумму денег в экономику, чтобы вызвать ее рост и инфляцию. Определение ФРС не содержит ничего из этого. Он не является «количественным», потому что они должны бы знать конкретное количество стимулов, необходимых для достижения желаемого результата; это также не «смягчение», потому что экономика США переживает самые низкие темпы роста на протяжении более тринадцати лет после четырех масштабных программ количественного смягчения — или пяти после начала “БЕЗколичественного смягчения” (что является бесконечным количественным смягчением).

При том, что каждый раз эти меры не достигают результата, ФРС продолжает добавлять в систему новые компоненты, чтобы скрыть существующие уязвимости и сохранить наше доверие. Их последние действия не оказали никакого влияния на денежно-кредитную систему, кроме краткосрочного психологического воздействия на участников рынка, которые, к счастью для ФРС, сохранили ложное убеждение, что центральные банки сохраняют контроль над ситуацией.

Например, они ввели «операции на открытом рынке». Теперь появились своповые линии центрального банка, необходимые для того, чтобы не допустить полного повторения кредитного кризиса 2008 года. Последнее изобретение ФРС, IOER , процентная ставка, которую он выплачивает по избыточным резервам банка, является еще одной попыткой возродить желание банков рисковать. Теория, лежащая в основе этого, гласит, что разрешение банкам занимать в IOER и предоставлять ссуды по ставке ФРС увеличит их участие в системе, поскольку они будут зарабатывают деньги на спреде.

Но банки не воспользовались этой якобы безрисковой торговлей. По неизвестной, глубоко укоренившейся в финансовой системе причине, банки боятся друг друга. IOER только показало, что система остается фрагментированной, а и ФРС пока не восстановила контроль над рынками.

Денежный принтер — это питательный корм, проникающий в финансовую систему без какой-либо долгосрочной выгоды. Что заставляет задуматься: как возникнет инфляция, не говоря уже о гиперинфляции, когда самый влиятельный центральный банк в мире не в состоянии побудить банки предоставлять ссуды, даже предлагая им бесплатные деньги? Что-то идет не так.

Где взяться гиперинфляции, когда в мировой экономике существуют другие дефляционные силы. Отсутствия у нас обрабатывающей промышленности вынуждает нас продавать облигации иностранным компаниям для поддержания потребления, и пока это продолжается, наши растущие долги затрудняют поддержание уровня роста, необходимого для создания устойчивой инфляции.

Статус доллара США как глобальной резервной валюты бросает остальной мир на произвол судьбы, если вдруг ФРС перестанет обеспечивать ликвидность. США является причиной финансовых клизисов во всем мире, но особенно — на развивающихся рынках. Турция, Южная Африка и Аргентина страдают от обесценивающися национальных валют на 50% и более, им приходится платить или объявить дефолт по иностранным долговым обязательствам, выраженным в долларах, которые накапливались на протяжении многих лет.

Поскольку реальной экономики нет — только фальшивка, ложная уверенность ФРС в своей политике приводит к дефляционному обвалу, так как дефицит наличных приводит к распаду финансовых цепочек деривативов. Это создает противоположный эффект, вместо ожидаемого экономистами: доллар США не ослабевает, а значительно укрепляется.

Но прежде чем это приведет к коллапсу системы, ФРС приходит на помощь, активируя свой денежно-кредитный (психологический) механизм, обеспечивая ликвидность и повышая доверие участников теневого финансового рынка и финансовая система восстанавливается до следующего неизбежного краха.

Сегодняшняя система не способна вызвать бум в реальной экономике. Но видим ли мы стремление элиты ее исправить или заменить? Нисколько. Последний американский кризис приводит не к улучшению Америки, а попыткам заткнуть дыры в просчетах предыдущих лидеров и администраций. Новые «инструменты» и «политика» ничего не делают лучше. Они лишь поддерживают существующий порядок вещей и не дают такой “экономике” проявить свою уродливую суть. Это и дальше будет способствовать величайшему перераспределению богатства в истории человечества. Потому у них есть все мотивы поддерживать стабильность такой системы, чтобы вечно балансировать между денежным хаосом и порядком, игнорируя растущие социальные, политические и экономические проблемы в обществе и наблюдая как цены на активы продолжают расти до новых рекордных максимумов, и дальше отрываясь от катастрофического состояния реальной экономики.

Для тех, кто осознал суровую правду о том, что современная экономическая система приносит пользу единицам, финансово подавляя при этом всех остальных, проблески надежды появились с появлением криптовалюты и децентрализованного финансирования. Но пока безраздельно властвует укоренившаяся современная элита, она никому не позволит пошатнуть свою гегемонию без борьбы не на жизнь, а на смерть. Они добавят столько заплаток к существующей системе и изобретут столько ошеломляющих терминов, сколько нужно, чтобы и дальше преодолевая рыночные законы, идти тем же путем.

Не менять ландшафты вообще или менять только его видимость. Так мы оказались там, где мы есть. И так мы здесь и останемся». /Сериал “Босс”/

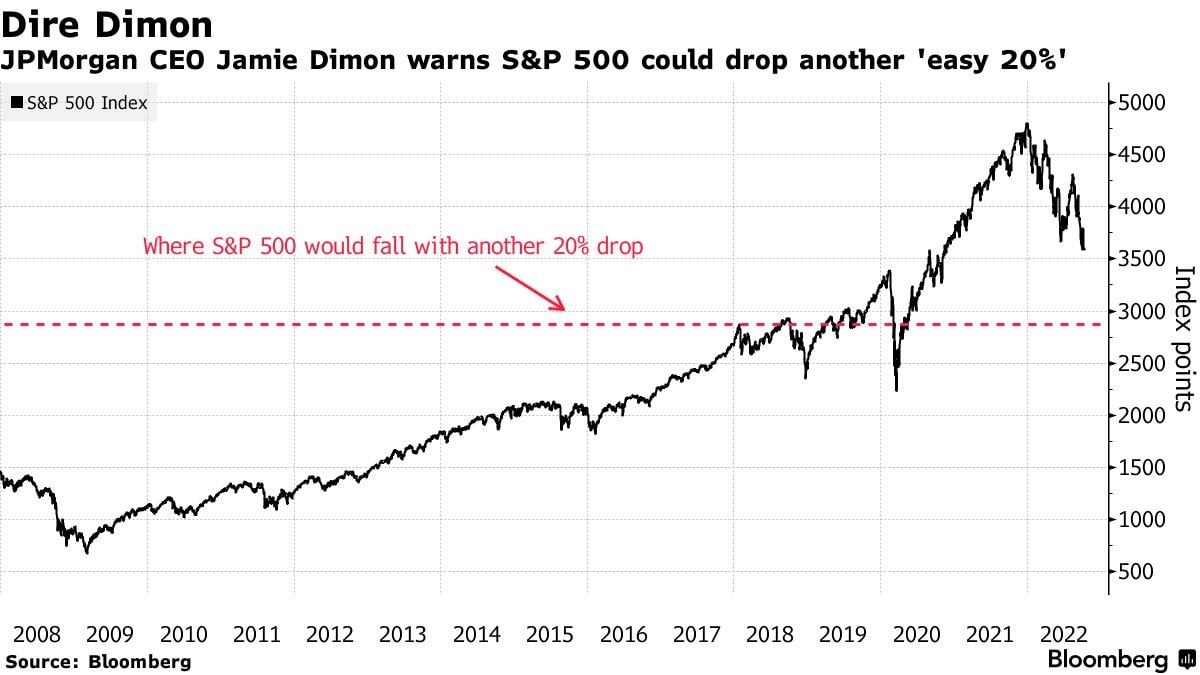

Глава JPMorgan Chase & Co. Джейми Даймон говорит, что американский фондовый рынок может испытать еще одно «легкое падение на 20%«, что приведет к снижению базового индекса ниже 3000 — уровня, которого он не видел со времен пандемии коронавируса.

S&P 500 уже упал на 25% по сравнению с максимумом закрытия 3 января. Еще одно снижение на 20% от максимума приведет к падению примерно на 40% ниже пика, что намного превышает среднюю просадку для медвежьих рынков.

Экономисты — мастера «газлайтинга»

Не даром современных экономистов уже называют «учеными идиотами». Они вообще не понимают что происходит, и поэтому скрывают свое невежество за дымовой завесой витиеватых новых фраз: “монополистическая конкуренция”, “отрицательный рост”, “количественное смягчение”, Федеральный резерв (подсказка: он не федеральный и не резервный) “более сложная фаза восстановления” и наконец «высший средний класс«.

Из публикации Bloomberg сегодня я узнал новый термин из сферы словесной полит экономической алхимии. «Высший средний класс» 🤡 — дополнит мою коллекцию.

Грядет ли рецессия в США? Представители высшего среднего класса стимулировали бум расходов, который позволил США избежать рецессии, однако все чаще появляются признаки замедления темпов роста.

▪️Более богатые американцы сокращают свои расходы в преддверии «черной пятницы», что является тревожным признаком для экономики. Люди с доходом не менее 100 тыс. долл. начинают становиться более бережливыми.

▪️Состоятельные покупатели часто оказывают чрезмерное влияние на изменение потребительских расходов, поскольку у них есть деньги, чтобы раскошелиться в хорошие времена, но они быстрее, чем богатые, сбавляют обороты, когда чувствуют давление. Таким образом, удар по брендам, розничным сетям и торговым центрам, ориентированным на богатых американцев, предвещает потенциальную слабость экономики США. 2023 Bloomberg

Среднего класса в США не осталось, как пишет Умаир Хак. Только низший и элита.

https://medium.com/concoda/why-the-u-s-dollar-has-yet-to-experience-a-hyperinflationary-collapse-1689dc3c943d