После финансового кризиса 2008 года глобальные центральные банки «напечатали» огромные объемы денег.

Согласно USA Today, «Федеральная резервная система может создавать доллары из ничего нажатием нескольких клавиш на компьютере, фактически «печатая» деньги и вводя их в банковскую систему, в основном как электронный депозит». Для стимулирования экономики после финансового кризиса 2008 года, и теперь после шока пандемии, центральные банки, такие как Федеральная резервная система, печатали беспрецедентные суммы денег.

Этот процесс известен под такими терминами, как печатание денег, денежная экспансия, количественное смягчение и т. д., Новые деньги вливаются в обмен на такие активы, как государственные облигации, ценные бумаги, обеспеченные ипотекой, а теперь и корпоративный долг. В результате за последнее десятилетие в мировую экономику были введены триллионы новых долларов, евро, иен, юаней и т.д.

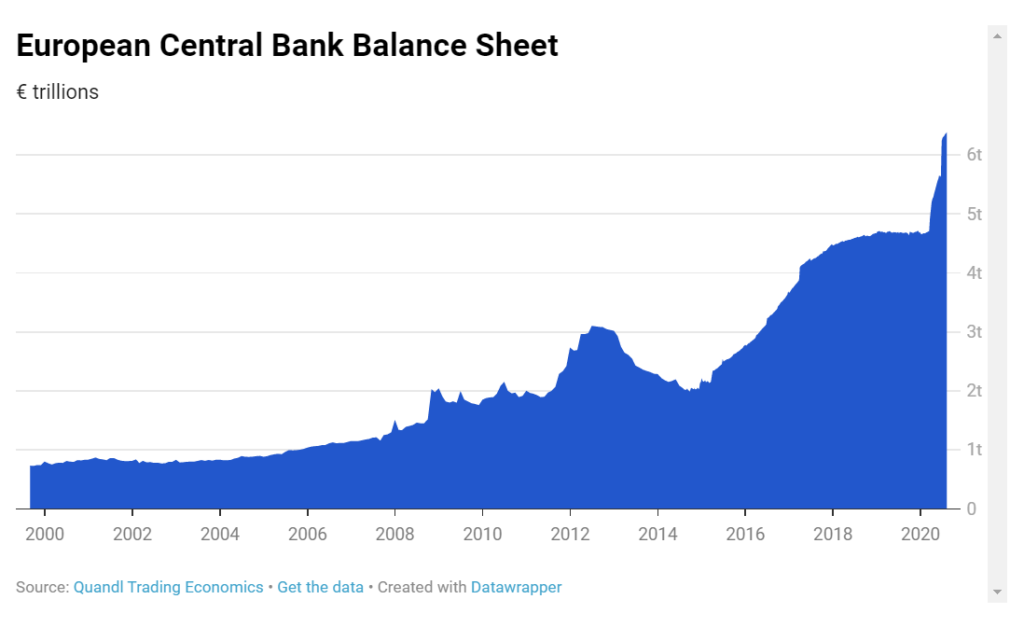

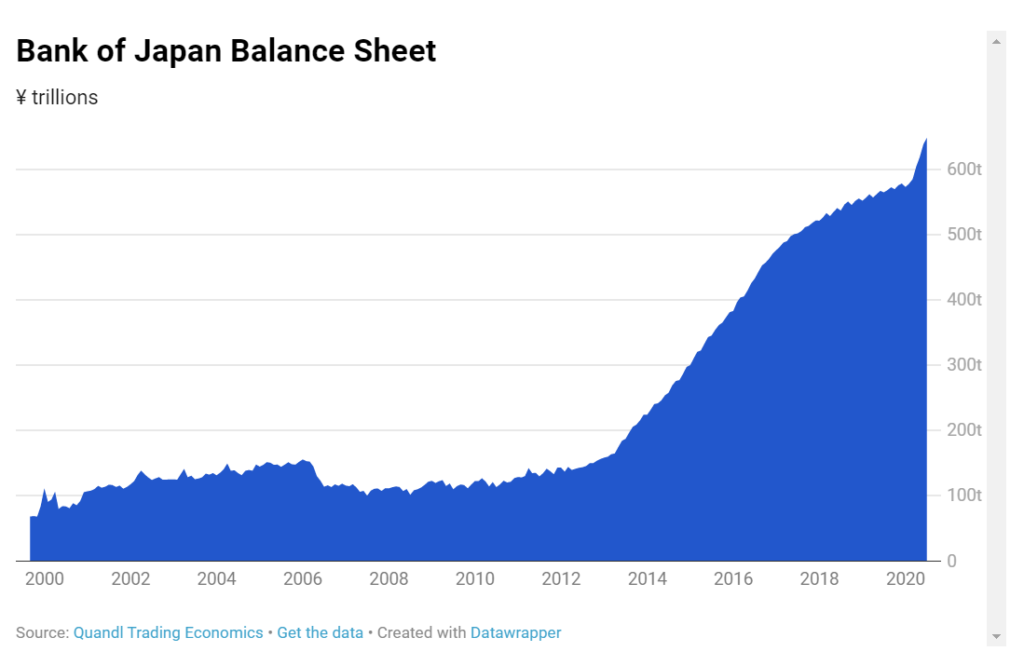

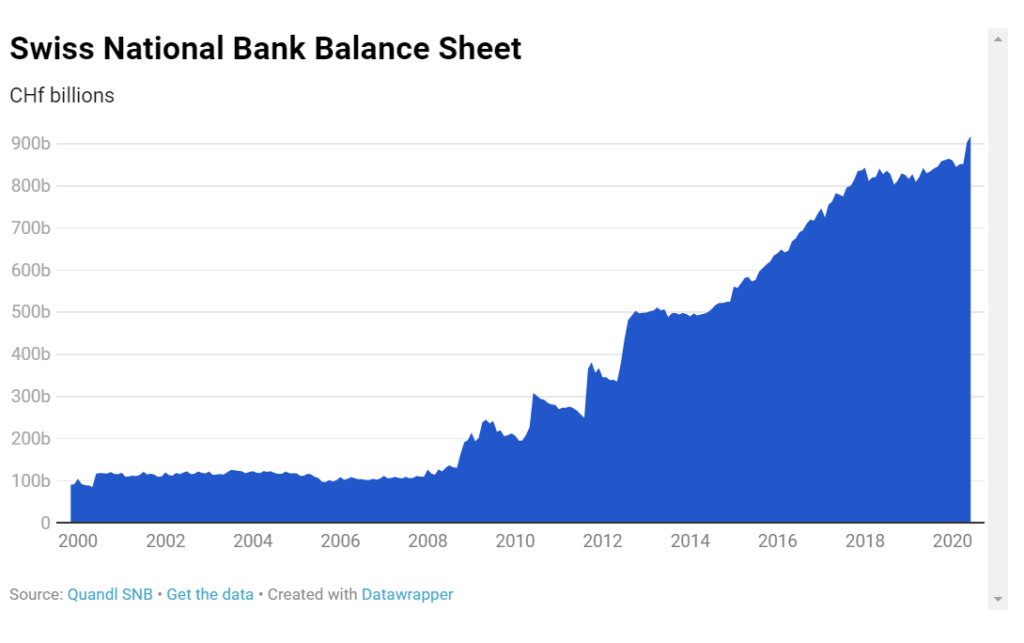

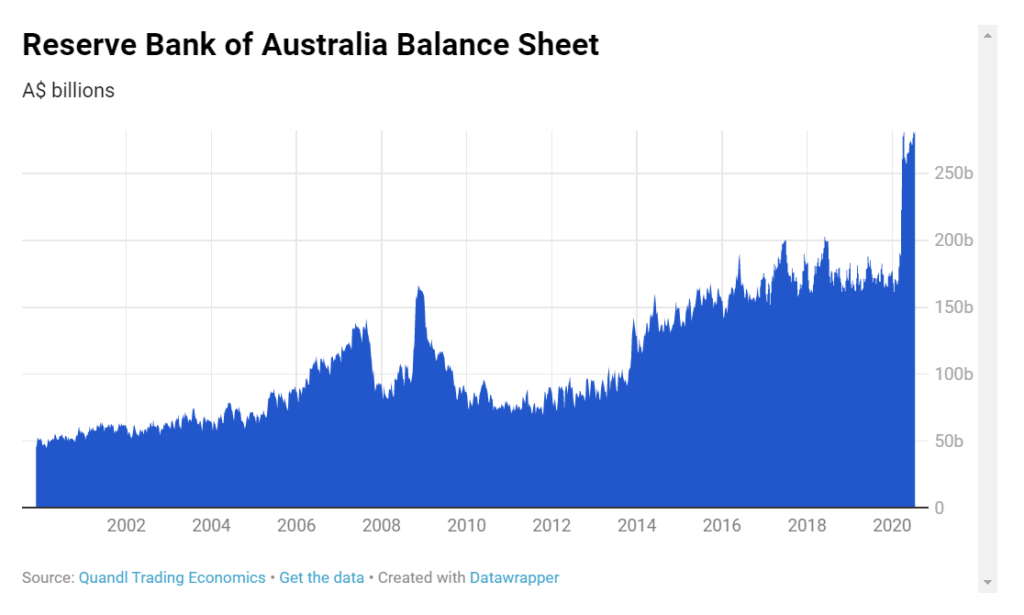

Попробуем визуализировать глобальную денежную экспансию с помощью серии графиков:

Как объяснил председатель Федеральной резервной системы в интервью 60 Minutes в 2009 году после беспрецедентной помощи коммерческой банковской системе:

«С помощью компьютера мы устанавливаем размер счета в ФРС. Это больше похоже на печатание денег, чем на получение займов».

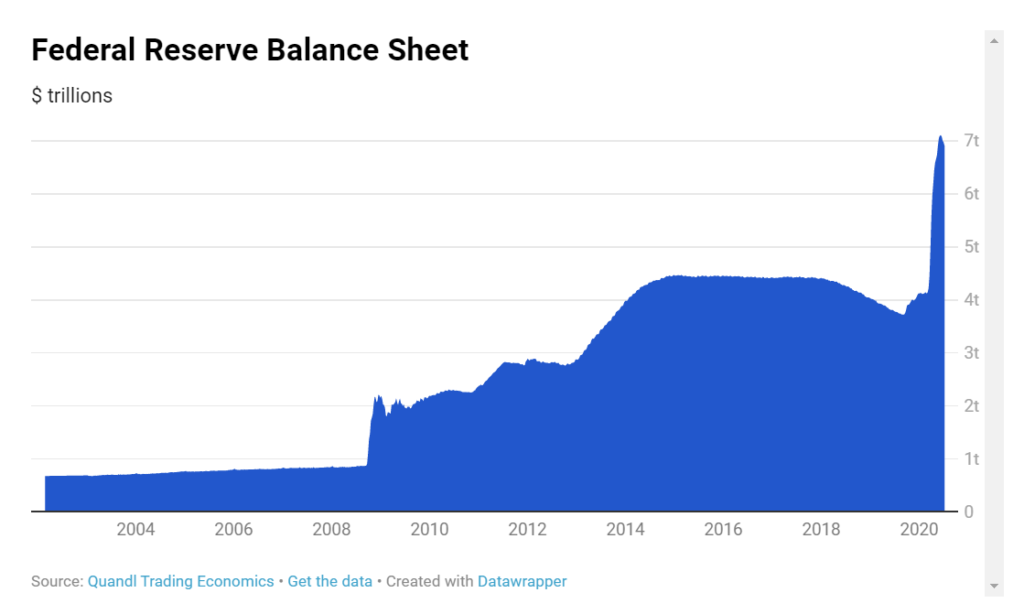

До финансового кризиса ФРС держала относительно стабильный резерв казначейских облигаций на сумму ~ 700 миллиардов долларов. После того, как пузырь ценных бумаг, обеспеченных ипотекой, угрожал разрушить банковскую систему, ФРС выпустила для ее поддержки триллионы новых долларов. По состоянию на июль 2020 года баланс США составляет около 7 триллионов долларов.

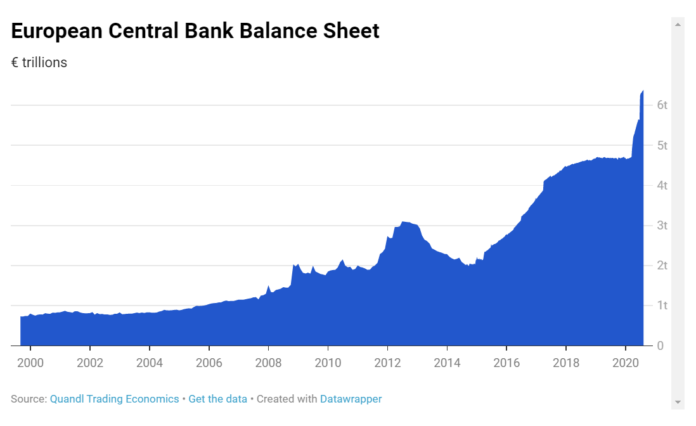

По другую сторону Атлантики денежная система Европейского центрального банка пережила финансовый кризис до кризиса суверенного долга ~ 2013 года. C тех пор, после непродолжительной паузы базовая сумма евро утроилась. По состоянию на июль 2020 года ЕЦБ выдал более 6 триллионов евро в обмен на различные активы.

Банк Японии был одним из первых центральных банков, начавших проводить «количественное смягчение» до финансового кризиса 2008 года. После десятилетий экономической стагнации, последовавшей за пузырем Nikkei, Япония стала пионером в расширении баланса после того, как снижение процентных ставок не помогло восстановлению экономики. По состоянию на июль 2020 года баланс Банка Японии превысил 600 трлн иен.

Японская иена и швейцарский франк считаются валютами так называемой «безопасной гавани». Во времена макроэкономических проблем исторически наблюдался рост международного спроса на иену и франк. Этот статус, вероятно, способствовал относительно агрессивной денежно-кредитной экспансии Швейцарии. С 2008 года SNB увеличил свой баланс почти в 10 раз по состоянию на июль 2020 года, сформировав при этом значительный портфель акций технологических компаний США.

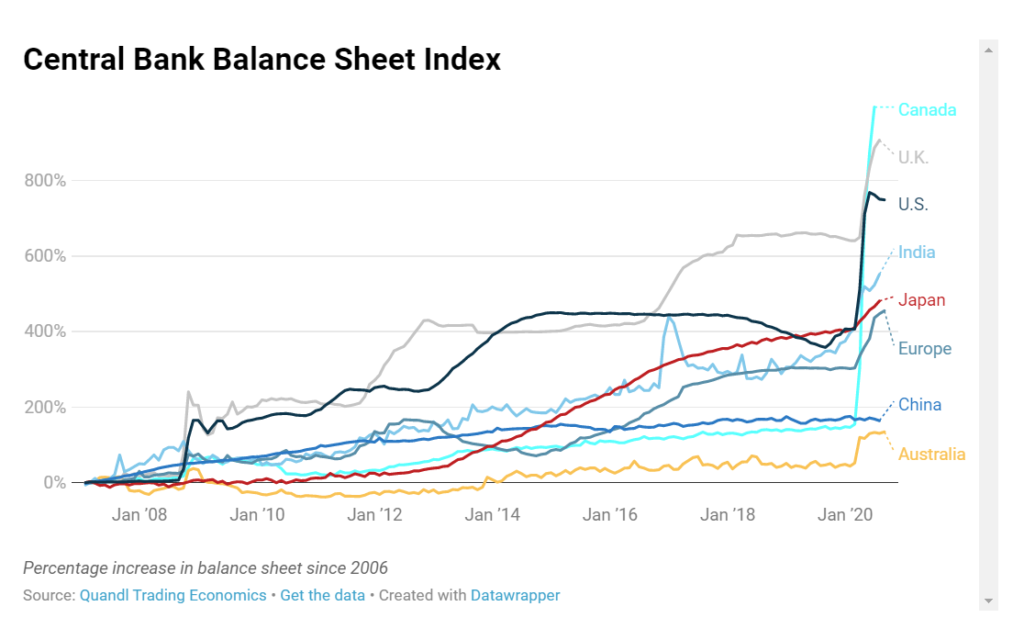

Базовая денежная масса Австралии недавно превысила 250 миллиардов австралийских долларов, хотя и росла она относительно скромными темпами по сравнению с денежными системами со статусом «безопасной гавани».

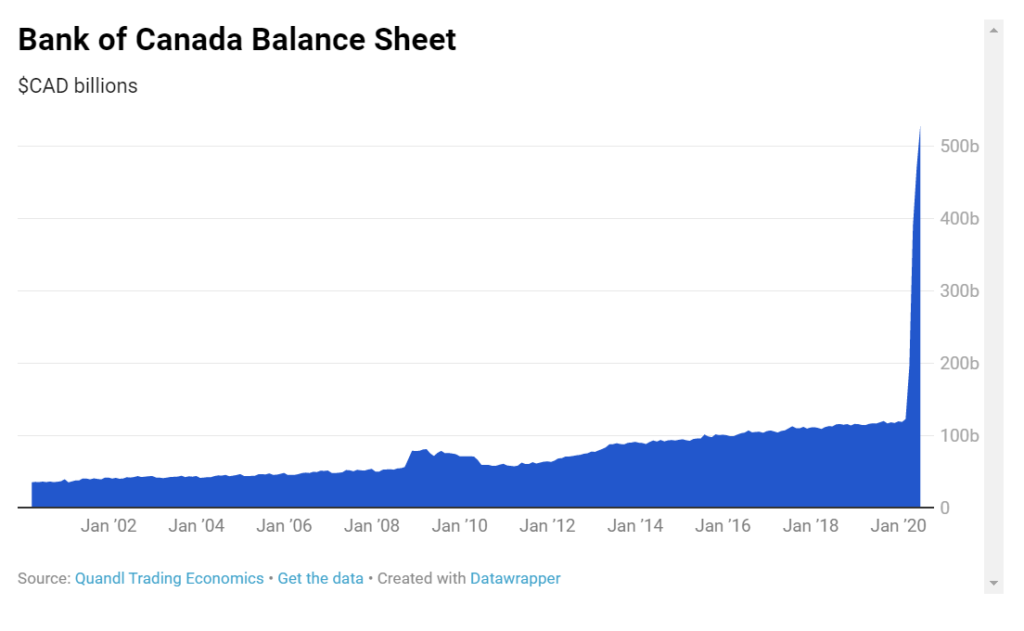

Баланс Центрального банка Канады за последний год просто взлетел.

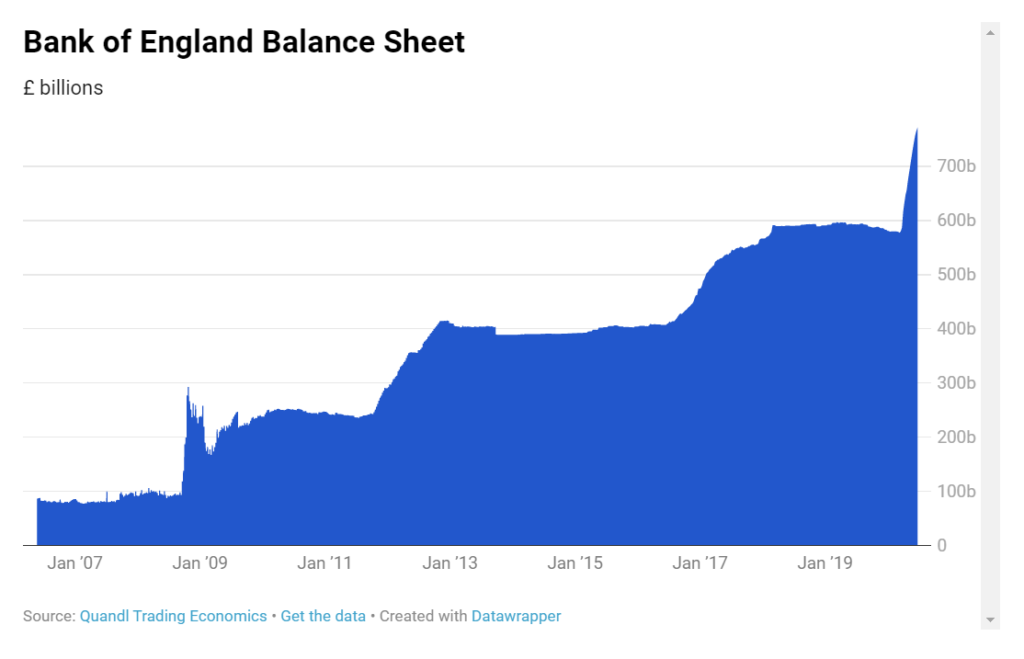

По состоянию на июль 2020 года баланс Великобритании превысил 700 миллиардов фунтов стерлингов.

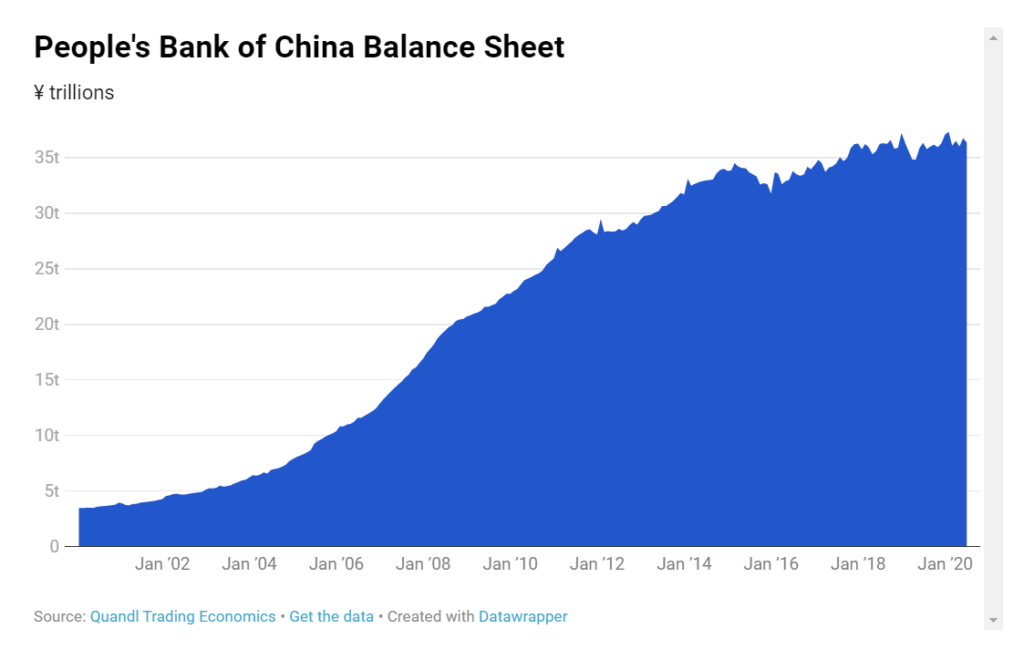

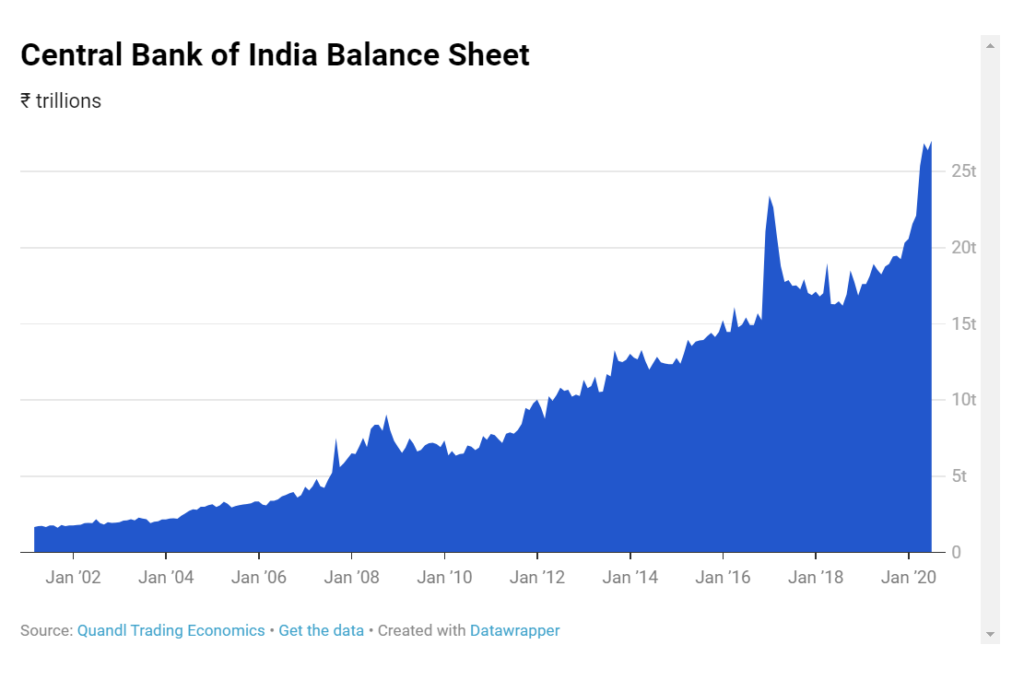

Историческая синхронная денежно-кредитная экспансия глобальных центральных банков характерна не только для развитых рынков. Страны с развивающимся рынком, такие как Китай и Индия, также значительно увеличили свои балансы.

В целом экономики Индии и Китая значительно выросли за последние два десятилетия, параллельно с увеличением триллионов новых рупий и иен, выпущенных центральными банками.

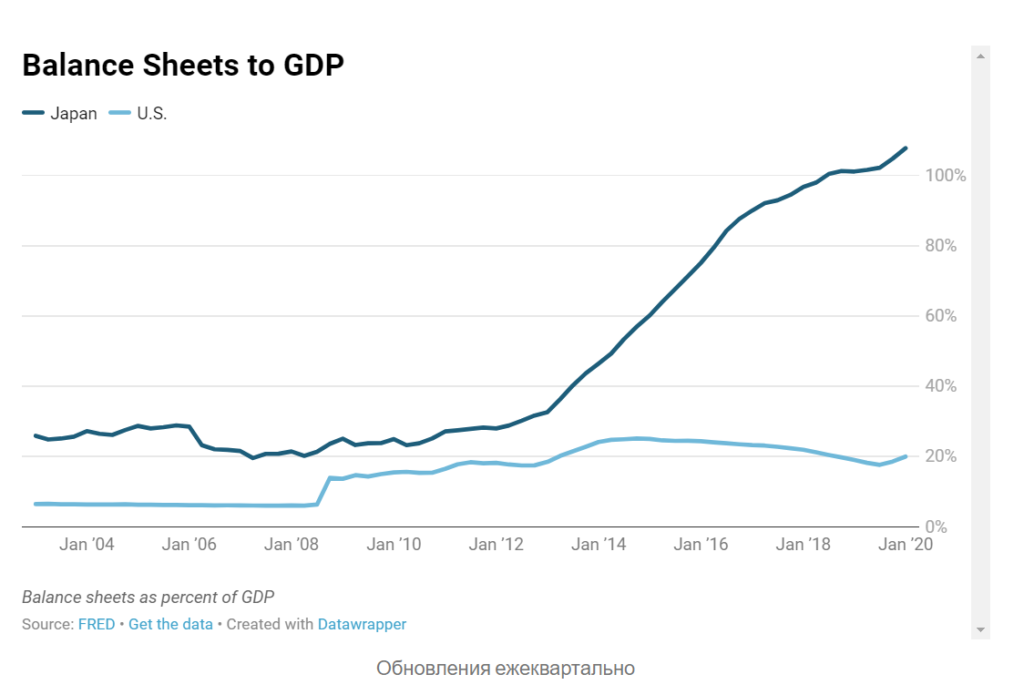

У Японии самый большой баланс по отношению к ВВП из всех центральных банков, тогда как баланс Федеральной резервной системы США составляет лишь ~ 20% ВВП по состоянию на январь 2020 года.

Глобальные центральные банки США, Великобритании и Канады наиболее сильно увеличили свои балансы с 2006 года.

Масштабы денежных вливаний центральных банков на фоне пандемии коронавируса беспрецедентны. Центральные банки являются гигантскими покупателями последней инстанции для постоянно увеличивающейся вселенной финансовых и спекулятивных активов. В случае с США, коммерческие банки выступают посредниками в этом процессе.

Глобальная валютная эмиссия, по-видимому, поддерживает странное явление, которое выражается в отрыве фондовых рынков от реального состояния экономики. В любом учебнике по экономической теории вы найдете пояснение: При постоянном спросе и предложении товаров и услуг, большее количество денег в системе просто делает все дороже.

На данный момент экзогенный шок пандемии представляет собой шок спроса. Инфляция потребительских цен пока еще сильно заметна… Возможно, это говорит о бессмысленности дальнейшего стимулирования.

Статья дает представление о том, что такое “рынок” для развитых “цивилизованных стран”: “когда нам нужны деньги, мы просто напечатаем сколько нужно”. Излишки они дают развивающимся странам под проценты и потом строго грозят пальчиком – “долги нужно платить! Это законы рынка!”.

А зачем нам их деньги – никто из нынешней власти не знает. Просто им сказали пользоваться чужими деньгами. Вот Польша давно и окончательно отказалась от внешних кредитов, от сотрудничества с МВФ. И не спешит в еврозону. Им оказалось не нужно, потому что там думают категориями национального интереса, обеспечивают свои потребности и успешно развиваются.

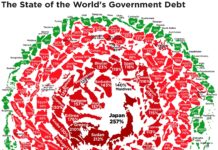

Второй вывод — все живут в долг. Точнее сказать – “цивилизованные страны” живут в долг. Ничем не ограниченная печать денег и рост государственного долга означает только одно: если количество производимых товаров и услуг не соответствует денежной массе (или долговых расписок) — это страна-банкрот. Она живет в долг за счет будущих поколений и … развивающихся стран, которые под руководством продажной и безграмотной “элиты”, обменивают природные ресурсы на бумажные фантики, которые названы “твердой валютой”, платя при этом еще и процент.

Нас могут дурачить сложными формулами и витиеватой финансовой терминологией, пытаясь придать системе научную обоснованность, но по сути, которая видна из графиков, следует что НЕТ НИКАКОГО РЫНКА. НЕТ НИКАКИХ ПРАВИЛ. Есть система мирового грабежа, основанная на долге и ссудном проценте. Золото в обмен на стеклянные бусы. Ничего не поменялось в технологиях колонизации со времен Колумба и испанских конкистадоров. Этому процессу придали лишь более цивилизованный вид, назвав “свободной торговлей”. Мало кто понимает, насколько абсурдно в этой системе продавать нашу ЗЕМЛЮ и реальные активы. Мы должны начать пользоваться своими деньгами!

Печатая деньги и погрязая в долгах, “развитые страны” расписываются в собственной несостоятельности и неустойчивости. А также порочности и ущербности той системы, которую они нам “продают”.

Вячеслав Горобец