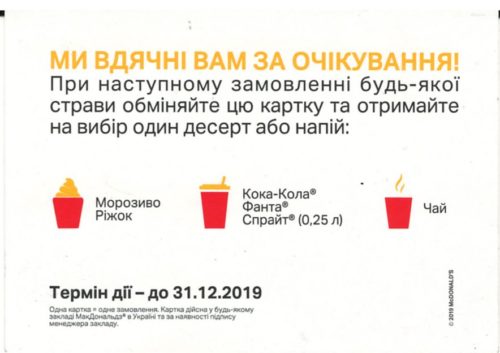

Такая валюта не попадает под регулирование и запретить на уровне государства ее нельзя (это первый и главный аргумент противников локальных валют – “вам не дадут, вам запретят”). Просто банкнота не называется банкнотой, выглядит как карточка-бонус за ожидание, не имеет нанесенного номинала, но при этом имеет конкретный товарный номинал в виде стоимости рожка мороженого, колы/фанты/спрайта или чая, чем она и «обеспечена».

Если бы МакДональдсов было больше и посещение этих заведений имело регулярный характер для большинства, то такие карточки вполне могли бы служить средством платежа в среде посетителей сети этих ресторанов. 10 карточек – 240 гривен. Какая разница что принять в качестве оплаты – государственные деньги или карточки Макдональдс, если вы точно знаете, что можете «обналичить» их в любом из его отделений?

Если бы МакДональдсов было больше и посещение этих заведений имело регулярный характер для большинства, то такие карточки вполне могли бы служить средством платежа в среде посетителей сети этих ресторанов. 10 карточек – 240 гривен. Какая разница что принять в качестве оплаты – государственные деньги или карточки Макдональдс, если вы точно знаете, что можете «обналичить» их в любом из его отделений?

Что такое деньги? Это – долговые расписки, которыми мы обмениваемся и надежности которых доверяем. Деньги — это то, что мы считаем деньгами, не обязательно казначейские билеты определенного дизайна и формата. И поддерживать их стабильность можно только одним способом — уверенностью в том, что они обеспечены товарами и услугами. Доказательство этому — парадокс спроса на криптовалюты, имеющих дефицитную природу. И американского доллар, за эмиссией которого давно уже не стоит ничего, кроме политической и военной мощи американского правительства.

По факту бонус-карточка на бесплатное мороженое от Макдональдс сейчас лучше обеспечена, чем американский доллар. Денежную массу, находящуюся на банковских счетах, Федеральная резервная система отслеживает в трех разных показателях — М1, М2 и М3. Если учесть текущие вклады в банках, которые в любой момент могут обменяться на наличные — совместная денежная масса M1 оценивается в 25 трлн. долларов. Если учесть еще и срочные банковские вклады, получается денежная масса M2 — около 55 трлн долларов. Денежная масса M3 включает также долгосрочные депозиты и государственные облигации, примерно оценивается в сумму 75 трлн долларов. Скажем прямо – этот объем денежных средств в долларах США уже давно и ничем не обеспечен.

Для справки

- Всё золото мира стоит $7,8 триллиона.

- Коммерческую недвижимость оценивают в $7,6 триллиона 36% недвижимости находится в Северной и Южной Америках, 31% — в Европе.

- Все акции на мировом рынке — $70 триллионов. 52% акций принадлежат американским компаниям!

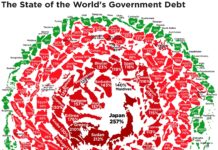

- Мировой долг — $199 триллионов. И треть этой огромной суммы накопилась со времён мирового кризиса 2008 года. В сумму долга включают также и суверенный государственный долг — 59,7 триллионов, 29% которого — госдолг долг США, 26% — ЕС.

Это так, для сравнения насколько огромен и абсурден объем выпущенных денег и сама финансовая система, которая до сих пор держится лишь на доверии – убежденности в том, что так будет всегда. И скажите мне, что может быть надежней в этом безумном мире, чем карточка от Макдональдс, в обмен на которую всегда, железобетонно можно получить гарантированный «рожок»?

Но разговор не об этом. Совсем недавно карточка претерпела изменения. Если предыдущий вариант был с неограниченным сроком действия, то выпущенная недавно новая версия имеет срок годности – до 31.12.2019. Чего же эмитент хочет этим добиться?

Лиетар Бернар, ведущий современный исследователь истории денег, в своей книге “Душа денег” приводит понятие “плохих и хороших денег”, цитируя Ирвинга Фишера:

Лиетар Бернар, ведущий современный исследователь истории денег, в своей книге “Душа денег” приводит понятие “плохих и хороших денег”, цитируя Ирвинга Фишера:

«Скорость обращения денег» — число оборотов определённой валюты в год. Ирвинг Фишер в 1930-х обнаружил простое, но очень важное взаимоотношение между количеством денег (Q), скоростью обращения (V) и экономической активностью (E) и, как следствие, формулу E = QxV. В обычных условиях экономическая активность зависит как от большого количества денег в обращении, так и от скорости, с которой они оборачиваются.

Грэхэм выведет закон из этого процесса: валюты, которые люди не хотят накапливать, оборачиваются быстрее, чем накапливаемые. Примечательно, однако, то, что он выразит это в следующих терминах «плохие деньги вытесняют хорошие», то есть «хорошие» идентифицируются с функцией накопления больше, чем с функцией обмена.”

Мне пришлось несколько раз перечитать этот фрагмент, а далее внимательно следить за его мыслью в приводимых примерах, чтобы понять, как “плохие деньги могут вытеснять хорошие”, если они “плохие»?

Такими деньгами являлись в средние века локальные деньги с демерреджем – «платой за простой”, «обесценивающиеся деньги», налогом на хранение, с ограниченным сроком годности — именно это делало их “плохими”. Первые деньги — деньги с демерреджем, собственно деньгами не являлись. Во-первых они были жестко привязаны территориально и «ходили» исключительно внутри своей общины/города. Во-вторых, эти деньги «умирали», как и все в природе. Когда в ходе развития цивилизации технический прогресс привел производству излишков продуктов (товара) потребовался механизм регулирования товарных отношений — взамен бартера.

Т.е., напр., произведя 10 мешков муки крестьянин не мог сразу мгновенно получить за них всё что ему хотелось. Скажем ему мог понадобится новый плуг, но не сейчас, а следующей весной и т.п. Поэтому он отдавал всю муку в общину и получал взамен брактеат:

1 мешок из этой суммы уходил «за хранение». Таким образом, любые накопительные функции были исключены в зародыше. Поэтому, такие деньги не являлись оторванной от местной экономики ценностью, не зарывались в клады, а вкладывались в то, что было необходимо всем — ремонт дорог, строительство мельниц, постройки общественных зданий (соборов, монастырей и пр., впоследствии конфискованных новоявленными собственниками).

1 мешок из этой суммы уходил «за хранение». Таким образом, любые накопительные функции были исключены в зародыше. Поэтому, такие деньги не являлись оторванной от местной экономики ценностью, не зарывались в клады, а вкладывались в то, что было необходимо всем — ремонт дорог, строительство мельниц, постройки общественных зданий (соборов, монастырей и пр., впоследствии конфискованных новоявленными собственниками).

Короче, эти первые деньги явились более мощным стимулом развития цивилизации, чем современные деньги. Но, так как они не позволяли концентрацию капитала в одних руках, их, естественно, уничтожили в… той самой классовой борьбе (правда не совсем такой, как нас учила КПСС).

Деньги с демереджем — это «когда выгоду получает не тот, кто накопил много денег, а тот, кто избавился от них, вложив в реальное хозяйство, поскольку имеющий много денег сам платит процент за сокрытие денег от оборота. Иначе говоря, при такой финансовой системе тот, кто буквально «зарыл свой талант в землю», потеряет больше, чем выгадает.»

Когда нельзя хранить сбережения в деньгах, их вкладывают в то, что выдержит испытание временем, и будет представлять собой ценность в будущем. Поэтому, вместо того, чтобы копить деньги, их обычно вкладывали в улучшение землепользования, в ирригационные проекты, в производство гобеленов и картин, в разведение крупного рогатого скота, в овцеводство, в текстильные станки, мосты, транспортное оборудование, ветряные мельницы, давильные прессы и даже в строительство соборов.

«Титаники» имеют свойство тонуть. Механизм защиты корабля от быстрого затопления общеизвестен — это отсеки с переборками. Но почему же его не применяют в экономике? Почему нельзя сделать такой «непотопляемый отсек» из административной единицы страны? Пусть себе губерния выпускает внутренние деньги! Только это пусть будут деньги с демерреджем — не саморождающие прибыль, требующие срочного вложения, т.к. проценты по ним не накапливаются, а наоборот — горят! А т.к. деньги местные, то и вкладываться естественно будут в местную инфраструктуру. Или… неизменный рожок от Макдональдс!

Следите за мыслью? Несколько карточек Макдональдс предыдущего образца больше года ездили вместе со мной в машине, я не спешил их использовать. Может заеду по случаю, вот тогда. Их можно было накапливать. Я был уверен, что смогу “обналичить» карточку в любой момент: “Термін дії – необмежений”. В принципе, даже если бы я поставил целью накопить сундук этих карточек и закопать его в землю в качестве гарантии “сладкого будущего”, то был бы уверен, что мои потомки через 100 лет, откопав клад, смогли бы ими воспользоваться, потому что Макдональдс будет всегда. Он гарантировал мне это право. Но что при этом терял сам Макдональдс? Он терял скоростью обращения (V) по Ирвингу Фишеру. Ведь заезжай я за бесплатным «рожком», я с большой вероятностью брал бы что-то еще. В этом-то и прикол: заедь за рожком – купи гамбургер! Как минимум — кофе. “Купи квартиру – выиграй тортик”. Смысл карточки – заставить тебя посетить заведение еще раз, в желании получить свою халяву. Но если у халявы нет срока давности, что заставит тебя это сделать? А если есть – то банальная жадность “чего же карточке пропадать!”?

Так «хорошие» для меня деньги – те, которые можно было сберегать и закапывать в землю (или на оффшорных счетах) выпадали из экономического оборота и становились “плохими” для экономики и ее субъектов, для МакДональдс, который таки додумался как всё исправить. “Плохие деньги” – валюта с демереджем, оборачивалась в сотни раз быстрее, потому что все хотели от нее избавиться, мультиплицировала эффект в экономике и приводила к небывалому экономическому росту. И вытесняла из оборота «хорошие» — золото, валюту, которую использовали для сбережения или внешней торговли. И так «плохие» деньги становились “хорошими деньгами” для всех участников. Это подтверждают и исторические примеры (золотая эра средневековья из книги Лиетара Бернара), и примеры современности (Вёргль, WIR, шаймуратики, колеоны). Все они основаны на революционной идее Сильвио Гезеля: недостаточно лишить деньги способности приносить прибыль за счет процентов, их необходимо обложить процентами. Иными словами, за пользование деньгами должна взиматься плата (демерредж): «Только деньги, которые устаревают, подобно газетам, гниют, как картофель, ржавеют, как железо, и улетучиваются, как эфир, способны стать достойным инструментом для обмена картофеля, газет, железа и эфира. Поскольку только такие деньги покупатели и продавцы не станут предпочитать самому товару. И тогда мы станем расставаться с товарами ради денег лишь потому, что деньги нам нужны в качестве средства обмена, а не потому, что мы ожидаем преимуществ от обладания самими деньгами».

Кто-то возможно помнит, как за “плохие” украинские купоны во время очередного витка инфляции выметались все товары отечественного производителя с полок магазинов. Покупалось даже то, что не особо нужно — все знали, что если не избавиться от купонов сегодня, то завтра на них мало что купишь. Если процесс обесценивания взять под контроль, сделать прогнозированным и растянутым во времени, то эффект от оборота денег будет в разы выше, чем потери от их обесценивания.

“А как же менять такие деньги на государственную валюту?” — спросите вы. С ответом на этот вопрос теряются даже ребята из GEOPay – революционной украинской платежной системы, протокол которой может стать основной для выпуска локальных денег XXI века. Они пошли на поводу у мейнстрима и создали “обменники” для пополнения и вывода средств из системы в фиат. Ответ на вопрос: А ЗАЧЕМ? Этому миру не нужна еще одна платежная система – с этим нет проблемы. Этому миру нужно решение проблемы дефицита СРЕДСТВА ПЛАТЕЖА. В этом основная “фишка” GEOPay – деньги “создаются” автоматически, в момент совершения товаро-обменных операций, а благодаря уникальному алгоритму, погашаются в процессе взаиморасчётов через круг участником, между которыми установлены “линии доверия” – взаимного кредита. Системы без возможности “вывода” прекрасно существуют на протяжении десятилетий, на примере швейцарского WIR. Число участников в них НЕ УМЕНЬШАЕТСЯ, а обороты только растут. Вы не можете обменять карту Макдональдс на наличные, но ее ценность от этого не падает, даже учитывая теперь уже ограниченный “срок годности”. Однако эта “валюта” работает в интересах только одного экономического субъекта. Современный мир более чем созрел для того, чтобы принять эту финансовую модель повсеместно – единственный способ решить кричащие проблемы экологии, бедности, устойчивого развития и экономического неравенства.

Вячеслав Горобец