Эта система необходима для функционирования рыночной экономики, но не действует по ее правилам

Банки терпят крах. Когда это происходит, те, кому грозит поражение, умоляют государство о помощи. И они добьются ее, если им угрожают реально большие убытки. Вот так кризис за кризисом мы создали банковский сектор, который теоретически является частным, но на практике находится под опекой государства. Последнее, в свою очередь, пытается обуздать желание акционеров и руководства использовать системы социальной защиты, которыми они пользуются. В результате получается система, которая необходима для функционирования рыночной экономики, но при этом не функционирует в соответствии с ее правилами. Это полный бардак.

Деньги — это то, что необходимо человеку, чтобы купить то, что ему нужно. Точно так же обстоит дело с домашними хозяйствами и предприятиями, которые должны платить поставщикам и работникам. Вот почему банкротства банков — настоящие бедствия. Но банки созданы не для того, чтобы быть безопасными. В то время как их депозитные обязательства должны быть абсолютно безопасными и ликвидными, их активы подвержены рискам погашения, кредитования, процентному риску и риску ликвидности. Это ненадежные учреждения, которые способны процветать только в хорошие времена. В плохие времена они терпят крах, поскольку вкладчики разбегаются.

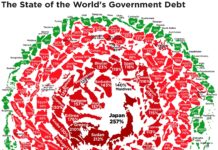

Со временем государственные учреждения обратили внимание на неспособность банков предоставить безопасное финансирование, на что рассчитывают их вкладчики. В 19 веке центральные банки стали кредиторами последней инстанции, хотя предположительно со штрафными ставками. В начале 20-го века правительства гарантировали меньшие депозиты. Затем, во время финансового кризиса 2007-09 годов, они фактически передали все свои балансы банкам. Банковская система в целом стала частью государства. В свою очередь, были повышены требования к капиталу, ужесточены правила ликвидности и введены стресс-тесты. Могло ли все сложиться хорошо?

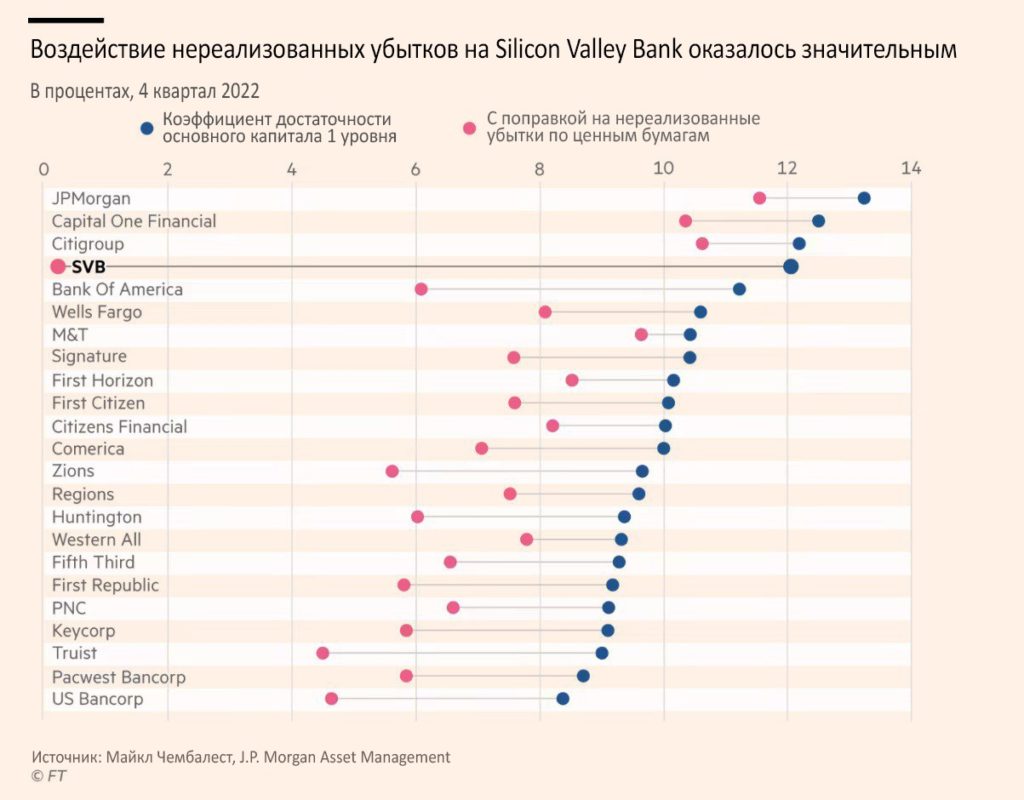

Крах банка Silicon Valley Bank (SVB) показывает, что в системе регулирования США есть огромные пробелы. Это не случайно. Это то, к чему призывали лоббисты: избавьтесь от обременительных правил, и мы добьемся чудес роста. Говоря об SVB, его проблема — зависимость от незастрахованных депозитов и ставка на предположительно безопасные долгосрочные облигации. На конец 2022 года у банка было $151,6 миллиардов незастрахованных внутренних депозитов, в то время как застрахованных — примерно $20 миллиардов. У него были и огромные нереализованные убытки по портфелю облигаций, поскольку процентные ставки выросли. Взглянув на эти проблемы в совокупности, никто не удивится тому, что банк потерпел крах: крысы всегда бегут с тонущих финансовых кораблей.

Те, кому не удастся сбежать вовремя, будут молить о спасении. Может показаться забавным, что на этот раз взывать о спасении пришлось либертарианцам Силиконовой долины. Но лишь немногие люди становятся капиталистами, когда им угрожает потеря денег, которые они считали безопасными, и никто лучше капиталиста не может объяснить, насколько важно их богатство для здоровья экономики. Незастрахованные вкладчики были спасены в SVB и в других местах. Так был исключен еще один источник дисциплины частного сектора в банках.

Тем не менее, SVB был всего лишь 16-м по величине банком в США. В конце концов, именно поэтому он был исключен из системы регулирования, применяемой к наиболее системно значимым банкам. Это было «удобно незначимым» при жизни, но стало «системно значимым» после смерти. Федеральная резервная система предложила предоставлять кредиты по номинальной стоимости банкам, нуждающимся в ликвидности. Это негативные “стрижки”, назовем их “пересадкой волос”, банкам, которые нуждаются в экстренных кредитах. Помимо этого, президент Джо Байден заявил: “Мы сделаем все, что потребуется”. Правда, на этот раз акционеры и держатели облигаций не добьются помощи. Более того, скорее всего, убытки понесет банковская отрасль в целом. Сейчас убытки частично социализируются. Можно ли сомневаться в том, что социализация углубится, если усугубится кризис?

Естественно, люди задаются вопросом, что несет в себе этот новый шок. Некоторые аналитики полагают, что ФРС больше не будет ужесточать денежно-кредитную политику в этом месяце. Очевидно лишь то, что существует большая неопределенность, которая может оправдать отсрочку дальнейшего ужесточения. Но снижение инфляции остается центральным вопросом: индекс потребительских цен в США вырос на 6% в годовом исчислении в феврале.

Однако в настоящее время главная проблема заключается не в том, что произойдет с экономикой, а в том, что произойдет с финансами. С одной стороны хорошо, если в финансовой системе вновь возродился страх. Тревога, вызванная небольшими потрясениями, делает крупные кризисы несколько менее вероятными. Банки остаются такими же уязвимыми к банкротствам, как и прежде, и, нравится вам это или нет, незастрахованные вкладчики не исчезнут в результате банкротства. Уверенность в том, что депозиты в безопасности, просто слишком важна с экономической и политической точек зрения.

Итак, что же должна представлять из себя государственная поддержка банков даже в относительно неплохие времена? Во-первых, регулирование системно значимых банков должно распространяться на всю систему. Во-вторых, депозиты должны ставиться выше всех других долгов в случае неплатежеспособности, что отразило бы их социальную и экономическую значимость. В-третьих, балансовые отчеты всегда должны отражать рыночные реалии. Наконец, требования к капиталу должны быть соответствующим образом скорректированы. Если, по рыночным оценкам, капитал банков сокращается до предельных значений, его необходимо срочно увеличить.

Главный урок, который мы должны усвоить, заключается в том, что даже в условиях умеренного кризиса нельзя жертвовать депозитами, а правила о «стрижках» для обеспечения ликвидности не применимы. Банки находятся под опекой государства отчасти потому, что они являются центром кредитной системы, но в основном потому, что их обязательства по депозитам политически значимы. Сочетание рискованных и часто неликвидных активов с обязательствами, которые должны быть безопасными и ликвидными в недостаточно капитализированных, стремящихся к прибыли и выплачивающих бонусы организациях, регулируемых политически подчиненным и часто некомпетентным государственным сектором, — это бедствие, которое вот-вот настигнет.

Банковский сектор нуждается в радикальных изменениях.