Вы спрашиваете, почему цена акций Apple продолжает расти, несмотря на рецессию, уменьшение прибылей и замедление продаж полупроводников. Это причина выкупа акций (buybacks). Сегодня именно это управляет движением рынков.

Но чтобы понять, откуда это возникло, нужно вернуться в 80-е годы.

До 1982 года выкуп акций был незаконным и классифицировался Комиссией по ценным бумагам и биржам как инсайдерская торговля. Брокеры и компании привлекались к серьезной ответственности за манипулирование ценами на акции. До тех пор, пока экс-президент Рональд Рейген, под давленим со стороны Уолл-стрит, не решил это узаконить.

(Сравните с «да все равно земля незаконно продается на черном рынке — давайте это узаконим»)

В течение следующих нескольких десятилетий никто не поднимал шум. Не было необходимости. Но в 2016 году ситуация изменилась: президент Трамп ввел корпоративные налоговые льготы, и внезапно у корпораций появилось много лишнего кеша, который они потратили куда? На выкуп акций, вместо распределения акционерной прибыли, реинвестирования и увеличения зарплат работникам.

Под пристальным вниманием правительства, менеджеры Уолл-стрит и генеральные директора корпораций сознательно или неосознанно раздули очередной пузырь, из которого только они извлекают выгоду, превращая фондовый рынок в схему Понци, подпитываемые корпоративной жадностью и выплачивая себе щедрые вознаграждения от фиктивного роста капитализации.

К примеру, состояние Илона Маска за неделю увеличилось на $1,7 млрд. Это произошло на фоне продолжающегося роста капитализации Tesla, которая достигла отметки в $100 млрд. Стоимость акций компании за неделю увеличилась на 16%

Если Tesla будет удерживать отметку $100 млрд в течение нескольких месяцев, то Маск сможет рассчитывать на премию в размере $346 млн, отмечал Bloomberg. В марте 2018 года акционеры Tesla привязали вознаграждение предпринимателя к финансовым показателям автопроизводителя — речь шла о 12 траншах в течение десяти лет. Чтобы получить все транши, Маску необходимо увеличить рыночную стоимость Tesla до $650 млрд. Bloomberg писал, что максимальная сумма компенсации может составить более $50 млрд.

General Motors четвертую неделю подряд лихорадит от забастовок из-за споров относительно зарплат. По совпадению, «корпоративная прибыль» в GM находится на рекордно высоком уровне, но зарплаты и не думаю расти. Эта ситуация сегодня характерна и для Америки, и для всего мира сегодня, когда рабочие поставлены на грань выживания, в то время как акционеры и руковоство делят между собой нереализованную прибыль, которая вскоре станет убытками.

Пузыри активов подавляют новых инвесторов и инвесторов с низким уровнем дохода, поскольку нижние 50% акционеров в США владеют только 0,8% фондового рынка. Это неудивительно, учитывая рост цен на активы, основными из которых являются акции и цены на жилье.

Как студент колледжа может купить хотя бы одну акцию в компаниях, таких как Amazon & Netflix, если цены на их акции сильно переоценены: 1739,65 долл. США и 272,79 дол. соответственно? Надеемся, они не верят в то, что акции технологических компаний могут продолжать расти бесконечно…

https://medium.com/concoda/to-combat-wealth-inequality-we-need-to-stop-share-buybacks-e577bdcb2051

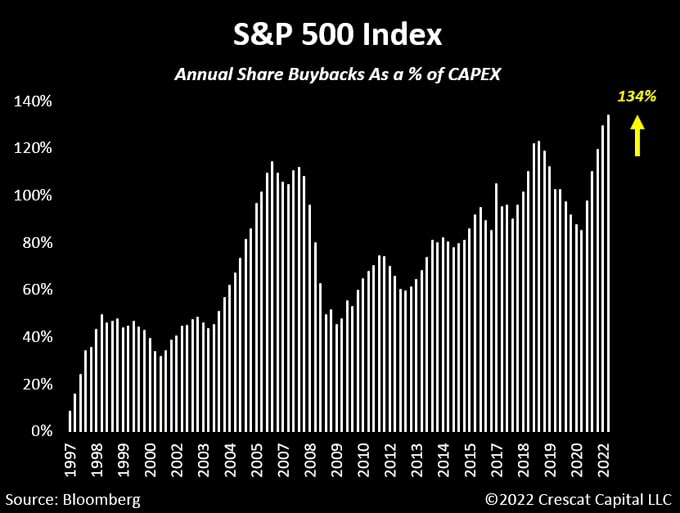

Американские корпорации и компании выкупают свои акции (buybacks) чаще, чем инвестируют в собственный бизнес — показатель достиг максимума за последние 25 лет.

Годовая доля выкупа достигла 134% от CAPEX (капитальные расходы). А как так вышло?

Бонусы менеджмента привязаны к котировкам акций. Гораздо проще выкупить акции, чем инвестировать в производство, которое даст результат через несколько лет и еще может уйти в минус.

С нулевыми процентными ставками они даже пошли дальше — брали займы под, чтобы выкупать бумаг еще больше.

Правда сейчас ставочки уже приподняли и такой фокус становится не очень актуальным.