Меня часто просят прокомментировать ситуацию с курсом гривны, за счет чего гривна так укрепилась.

Ok. Объясню за счет каких факторов это произошло, почему это невозможно было спрогнозировать, какие риски данное укрепление несет и как это влияет на нашу экономику.

Итак, с начала года гривна укрепилась по отношению к доллару сильнее всех остальных валют мира — на 9%.(рейтинг Globalforeignexchange).

Хорошо ли это? Как мы помним из моей большой статьи «как спасти нажитое и приумножить», курс определяется уровнем спроса и предложения на валютном рынке.

Есть несколько способов укреплять курс. Это можно делать правильно: увеличивать предложение валюты за счет роста экспорта и снижения импорта, т.е. уменьшать негативное сальдо торгового баланса, развивать экономику и промышленность, проводить политику импортозамещения, усиливать экспортный потенциал, привлекать прямые иностранные инвестиции и т.д., а можно увеличивать валютное предложение за счет сжигания резервов (что делал Янукович) или укреплять курс в долг (а не за счет роста экономики), что происходит сейчас.

Т.е. нынешнее укрепление гривны носит искусственный характер, объективных экономических предпосылок для этого нет.

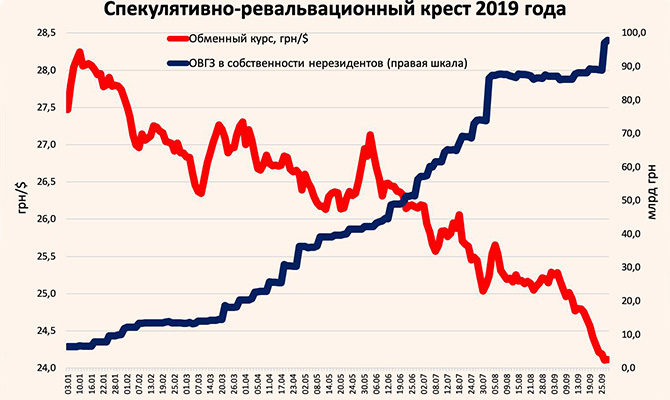

Что же произошло? К такому резкому укреплению курса привела покупка иностранцами облигаций внутреннего государственного займа (ОВГЗ) Украины.

Для покупки облигаций нерезиденты должны валюту продать, что и приводит к ее избыточному предложению на межбанке.

Украина в январе-сентябре привлекла 194,8 млрд грн (на 320,7% больше, чем за аналогичный период прошлого года), $3,8 млрд и 189 млн евро за счет размещения ОВГЗ. Это 300 млрд грн при плане (зафиксированном в ЗУ о госбюджете) в 202 млрд грн. Т.е. план по внутренним заимствованиям, только за 9 мес года уже перевыполнен на 50% (!). Таким образом был нарушен Закон о бюджете в части превышения предела заимствований на внутреннем рынке.

Это главная причина — почему предсказать такое укрепление гривны было невозможно. Прогнозировать, что правительство сумасшедшими темпами будет наращивать долги под неадекватно высокие проценты было нереально.

Средневзвешенная доходность ценных бумаг в гривне 17,6% годовых, в долларах – 6,2% годовых.

Теперь размещенные по таким ставкам облигации надо обслуживать. И обслуживать очень дорого (если взять «длинные» ОВГЗ, например на 6 лет, то через 6 лет с процентами мы должны вернуть уже в 2 раза большую сумму). А в бюджете под эти цели таких средств не заложено.

Выстроена классическая долговая пирамида. А мы знаем, чем заканчиваются все истории с финансовыми пирамидами.

Нерезиденты так активно и массово скупают наши ОВГЗ потому что такой уровень доходности не получишь нигде в мире. Они получают доход не только от фантастической доходности ОВГЗ, но и от хорошей позитивной курсовой разницы. Многие нерезиденты инвестировали в «короткие» бумаги, дополнительно фиксируя положительную курсовую разницу. Т.е. к 17% доходности прибавляем 9% курсового дохода.

И все это мы делаем, зная, что в 2019 у нас пиковые выплаты по старым долгам (например, в 4 кв-ле 2019 — 80 млрд грн, а расходы по обслуживанию госдолга Украины за весь 2019 г. больше 480 млрд грн). Но мы продолжаем наращивать долги и строить хрупкую пирамиду, которая рухнет, когда спекулянты-нерезиденты потеряют интерес к нашим ОВГЗ и решат зафиксировать прибыль и вывести валюту из Украины.

Т.е. спекулянты, опасаясь за свои инвестиции, выйдут со сверхдоходами из ОВГЗ в любой момент и курс улетит к новым высотам.

А предпосылки к выходу уже есть. Сегодня очень много факторов указывает на то, что мировой кризис начался. Новая глава МВФ на прошлой неделе заявила о больших проблемах, о рекордном замедлении роста мировой экономики за последние 10 лет, о остановке роста мировой торговли. Плюс торговые войны (потеря $700 млрд к 2020 г), Брекзит, Украинагейт и т.д.

Пока нам еще на руку политика низких ставок в США и отрицательных/нулевых – в еврозоне. Но ужесточение монетарной политики в ключевых экономиках мира спровоцирует отток спекулятивного капитала с рынков развивающихся стран.

Повторюсь – я приветствую естественное укрепление курса — рост экспорта, уменьшение импорта, уменьшение дефицита внешней торговли. У нас же сейчас все наоборот. И это очень вредит экономике. Мы плодим долги и зарываемся глубже. Спекулятивные инвестиции, в отличие от прямых, приходят к нам на короткий срок.

Что делают? Укрепляют курс, стимулируют импорт, поощряют импортеров, импорт растет, спрос на валюту растет, негативное сальдо внешней торговли растет. (Отрицательное сальдо внешнеторгового баланса Украины в январе-июне 2019г почти в 2 раза больше, чем в соответствующем периоде 2018г. Импорт товаров вырос на 8,5%. Дефицит внешней торговли товарами вырос в 1,4 раза – до $3,73 млрд).

Импорт товаров млрд.$

I полугодие 2018 2.60

I полугодие 2019 2.82

Сальдо млрд.$

I полугодие 2018 –2.74

I полугодие 2019 –3.73

Согласно ожиданиям правительства, в 2020 г дефицит торгового баланса составит $13,78 млрд, а в 2022-м достигнет $16,11 млрд.

Сейчас у нас дефицит бюджета, т.к. многие сборы зависят от курса, укрепляем курс — дефицит растет, через продажу ОВГЗ берем в долг, чтобы финансировать этот же дефицит бюджета, продаем овгз — укрепляем курс, дефицит растет. Круг замкнулся, замкнутый порочный круг.

Также растет сумма обслуживания госдолга Украины. Госдолг Украины c начала года вырос на $3,6 млрд. В бюджет за январь-август поступили доходы на 30,8 млрд грн меньше плана. Не выполнен план поступлений по большинству основных бюджетообразующих платежей, прежде всего НДС с ввезенных на территорию Украины товаров (-26,2 млрд грн). Промпроизводство падает третий месяц подряд, резко упали зарплаты, рост реальных доходов существенно замедлился.

Но есть красивая картинка для электората новой власти. Обещали повышение зарплат и пенсий? Берем в долг. Надуваем пузырь. А нерезиденты, получая свои сверхдоходы, в наш бюджет ничего не платят– для них установлена нулевая ставка налога прибыль.

Кто-то из Вас почувствовал снижение цен на импортные товары?

Плюс меня сейчас очень беспокоит вся это неопределенность с «Приватом» и МВФ. Объём депозитов в банках резко уменьшается-также плохой знак для гривны. Больше всего средств уходит из Привата (только за июль и август из банков ушло 2,9 млрд грн депозитов. Львиная доля этих средств ушла из Привата).

Наблюдаем дальше и делаем выводы.