Ну что, любознательные мои друзья, те кто с легкой руки рассуждает о благотворности «свободной экономики», либеральных ценностей, «справедливости» ссудного процента и «целительном» эффекте инфляции — вы знаете что такое «госдолг»? Уверен, что мало кто даже интересовался. Ну долг и долг… А между тем, уже само понятие ГОСДОЛГ свидетельствует об абсурдности современной экономической системы, которую вы защищаете…

Вот последние новости из оплота либерализма и цитадели свободной экономики.

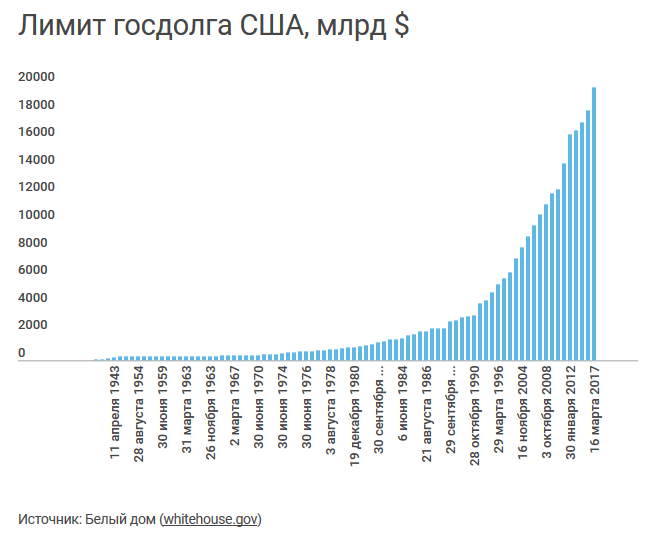

Государственный долг США в конце 2018 года составил $21,9 трлн, увеличившись на $2 трлн по сравнению с началом 2017 года, когда Дональд Трамп занял президентское кресло.

Управление Конгресса США по бюджету сообщает, что госдолг на конец 2018 года составлял 78% ВВП, что является самым высоким показателем с 1950 года. Дефицит бюджета вырос с 3,5% в 2017 году до 3,8% ВВП в 2018 году.

Специалисты в Конгрессе в апреле 2018 года прогнозировали рост госдолга до 96% ВВП к 2028 году, если ситуация не изменится. Большая часть объема госдолга ($1,9 трлн) будет обусловлена изменениями в налоговой системе, в частности законом о снижении налогов и создании рабочих мест, согласно которому ставка корпоративного налога сокращается до 20%.

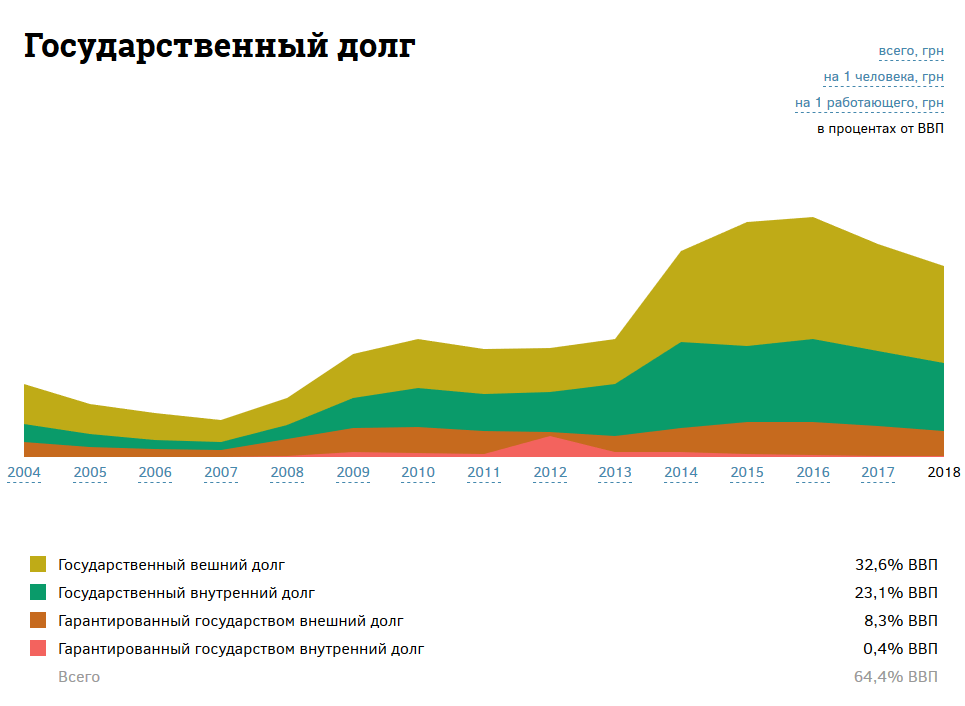

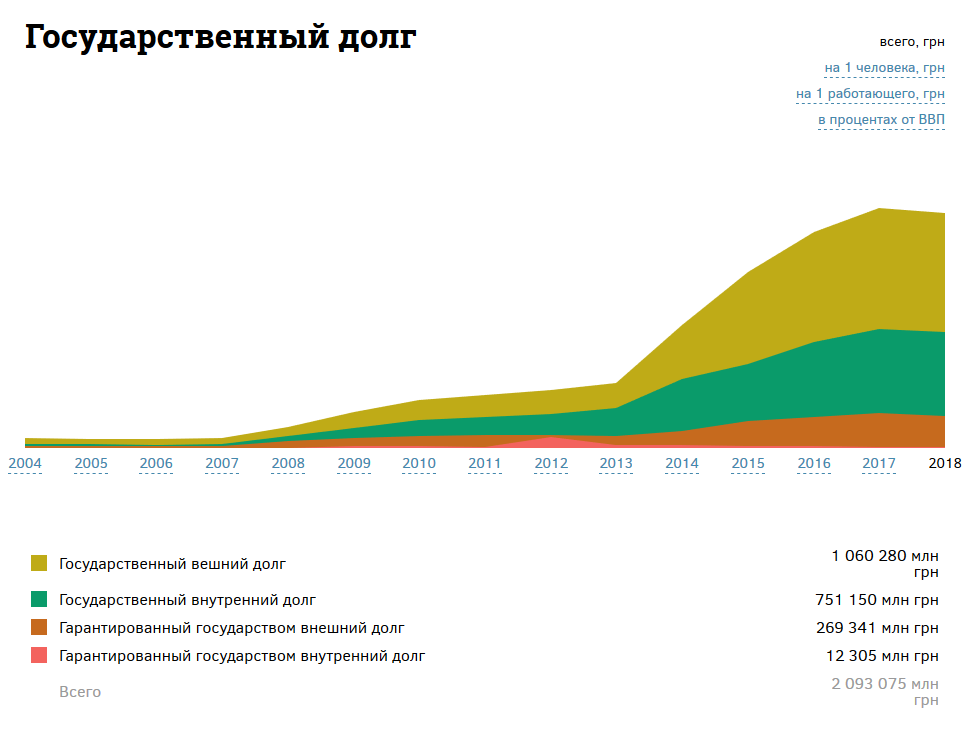

Для сравнения, Госдолг Украины 64% ВВП. Т.е. согласно этому показателю, мы более «экономически здоровая» страна, чем США.

Что такое госдолг?

На примере США — это задолженность федерального правительства перед своими кредиторами. Вашингтон одалживает деньги, чтобы покрыть дефицит бюджета и оплатить все нужные расходы — на здравоохранение, инфраструктуру, оборону и так далее. Это как брать кредит, чтобы заплатить за съемную квартиру.

Правительство ЗАНИМАЕТ ДЕНЬГИ, вместо того, чтобы их печатать!

Госдолг США состоит из двух частей: внутриправительственного и публичного — их размер сейчас составляет примерно $5,5 трлн и $14,6 трлн соответственно.

Первый сформирован задолженностью бюджета США перед правительственными агентствами, например государственными пенсионными фондами. Они имеют право вкладывать свободные средства в госбумаги — нерыночные облигации государственного займа.

Публичная часть госдолга представляет из себя казначейские ценные бумаги, принадлежащие частным лицам, корпорациям, Федеральной резервной системе (ФРС) США, а также правительствам штатов и иностранных государств. Облигации Соединенных Штатов являются самыми популярными бумагами у инвесторов во всем мире. Охотнее всего в госдолг США вкладывается Китай, который владеет $1,146 трлн казначейских ценных бумаг. Доходность американских облигаций небольшая — наиболее распространенные (десятилетние) долгосрочные обязательства сейчас приносят 2,16% годовых.

Правительство ОДАЛЖИВАЕТ под проценты!

Почему госдолг постоянно растет?

Потому что постоянно растет дефицит бюджета, который приходится закрывать за счет новых заимствований (да — так не только в Украине). Бюджетную дыру также можно было бы залатать за счет повышения налогов или сокращения расходов, но оба эти варианта пагубно сказались бы на экономическом росте и вызвали бы недовольство граждан страны.

Как же США закрывает госдолг?

Частично размещением новых долговых обязательств. А частично — эмиссией (выпуском новых денег). Почему «частично»? Потому что правительство имеет на ФРС (Федеральную резервную систему) весьма ограниченное влияние, как мы видим это из последних заявлений Трампа. Что тоже само по себе является абсурдом, с которым все смирились: монополией на печатный станок обладает частная неправительственная организация.

Почему вариант «напечатать еще денег» не прокатывает в других странах, кроме США?

Как изместно, дополнительная эмиссия, не обеспеченная товарами моментально приводит к инфляции. Но США в этом плане имеет совершенно уникальную ситуацию — сделав доллар международной резервной валютой, она создала на него устойчивый спрос. И теперь пользуется трюком, который называется «экспорт инфляции». Если коротко, то он заключается в следующем:

Закон сохранения материи гласит, что если в каком-нибудь месте материя убывает, то она обязательно прибывает в другом месте в таком же количестве. В экономике, если кто-то присвоил, то кто-то другой или другие — лишились.

В товарно-денежной экономике самым прибыльным делом является печатание денег. Эта прерогатива всегда принадлежит суверену данной территории, автоматически получающему право на неограниченные расходы и на регулирование стоимости сбережений и накоплений всех прочих участников территории, на которой обращается выпускаемая валюта. Если в какой-то период рост объёма обращаемой массы денег, обычно вследствие денежной эмиссии центральным банком, начинает превышать прирост объёма товаров и услуг, создаваемый населением, возникает инфляция. Разумная финансовая политика состоит в такой денежной эмиссии, которая поддерживает экономический рост при сохранении невысокого уровня инфляции, поскольку высокая инфляция сама по себе начинает угнетать развитие экономики, – тают сбережения граждан и предприятий и т.д.

Согласно оценкам экспертам, американцы потребляют около 40% мирового ВВП, производя при этом всего около 20%. Из года в год американцы импортируют на 600-800 миллиардов больше, чем экспортируют.

Один только этот процесс необеспеченной товаром и услугами эмиссии денег неизбежно должен давать всплеск инфляции, однако долгие годы в мире идут процессы стерилизации долларовой массы в золотовалютных резервах многих стран. Так, Китай на сегодняшний день накопил около 2 триллионов долларов, более 1 триллиона – Япония, 600 миллиардов – РФ, больше всех трёх вместе взятых – арабские нефтедобывающие страны, и т.д.

Казалось бы, такой торговый дефицит должен приводить к снижению обменного курса доллара относительно местных валют. Трюк с американской валютой состоит в том, что в самих США она инфлирует относительно мало. Причиной отсутствия эквивалентной внутренней инфляции в США является тщательно продуманная техническая невозможность возврата американских долларов в Штаты.

Любая страна, которая использует доллар США вне территории США, так или иначе, помогает экономике США.

Даже если в странах (использующих доллар США), где экономика растет, создает много товаров и услуг с высокой добавленной стоимостью, происходит дефляция, то она идет не на укрепление собственной валюты, а на поддержку американской, создавая на нее дополнительный спрос.

Происходит экспорт инфляции, или что тоже самое – экспорт излишне напечатанной отработавшей наличности. Экспорт инфляции — это та бездонная бочка, которая и позволяет США обирать мировую экономику без завоевания мирового господства с помощью оружия.

Национальный Банк Украины является независимым финансовым регулятором с неустановленной формой собственности

ФАКТ: НБУ НЕЗАВИСИМ от правительства Украины

Украина сегодня также является заложником этой системы. Независимость НБУ от правительства (он, фактически, является самостоятельным в управлении регулятором с неустановленной формой собственности, а не обслуживает потребности экономики в соответствие в реалиями рынка) и навязанный нам МВФ режим Currency Board, когда курс национальной валюты привязывается к золотовалютным резервам, фактически лишают страну права на самостоятельную монетарную политику. Казалось бы суверенное государство должно проводить собственную монетарную политику, ориентируясь только на потребности своей страны в денежной массе при существующем масштабе цен. Но официально режим валютного управления в стране не задекларирован!

Режим currency board предполагает, что все обязательства центрального банка (денежная база) полностью покрыты резервами в определенной иностранной валюте — чаще всего в долларах. Фактически центральный банк отказывается от своих так называемых дискреционных прав, то есть прав по регулированию размера денег в экономике. Его денежная политика становится полностью пассивной, она перестает быть политикой в подлинном смысле слова. Центральный банк просто обменивает национальную валюту на иностранную валюту-«якорь» и наоборот.

Что это, если не защита интересов исключительно международных кредиторов в ущерб интересам национальной экономики? Вложив американские доллар, независимо от курса внутренней валюты, инвестор хочет получить такой же железобетонный доллар обратно, с процентами. Иностранному инвестору нет дела до планирования и учета всех потребностей народохозяйственного комплекса страны. Ему нужна прибыль в своем сегменте, а не общее развитие экономики как цельной системы.

Соответствие между денежной массой и потребностями экономики не может быть выдержано в принципе. 8-я статья устава Международного Валютного Фонда запрещает ограничение текущих операций внешнего платежного баланса. В таких условиях ситуация не может управляться структурами государства.

Украина не в состоянии даже задуматься над таким вопросом — она настолько богата, что может себе позволить заморозить в обесценивающихся «международных резервах» Нацбанка десятки миллиардов долларов недополученного импорта?

А как по-вашему Китай стал 1й экономикой мира? Только так – сохранив контроль над курсом национальной валюты, не поддавшись на постоянное давление международной финансовой элиты «откорректировать» его в нужную сторону. Решение девальвировать юань стало самой значительной переменой в монетарной политике Китая с тех пор, как 10 лет назад он отказался от привязки к доллару. Относительная слабость национальных валют дала конкурентам Китая преимущество на рынке экспорта. Позволив юаню несколько потерять в цене, Китай помогает своим экспортерам вернуть конкурентное преимущество.

Что в корне проблемы?

И хотя с инфляцией таким способом США пока еще справляются, они тоже стали заложником системы, которую сами же и основали.

И инфляция, которая является следствием эмиссии, и эмиссия которая является механизмом для покрытия госдолга, и постоянно растущий госдолг — последствие заимствований для покрытия бюджетного дефицита — все это следствия одной проблемы, в корне которой — неспособность покрытия долгов, порожденных ССУДНЫМ ПРОЦЕНТОМ.

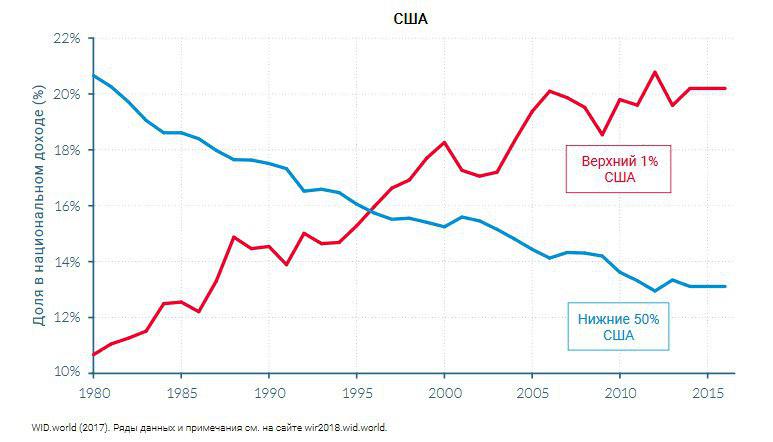

Экспорт инфляции + ссудный процент + доллар в качестве общепризнанной резервной валюты привело к возникновению ренты на капитал (пассивному доходу без производственной деятельности и созданию добавленной стоимости) и колоссальному перераспределению мирового богатства. В итоге — богатые становятся богаче. А бедные — беднее. Это ударило и по самой экономике США. Растущее социальное неравенство, процент людей живущих за чертой бедности, от зарплаты до зарплаты, отсутствие общественных благ и гарантий на базовые социальные услуги (образование, медицины, пенсия и другие) — со одной стороны и триллионы долларов на оффшорных счетах и спекулятивных рынках с другой – это реалии современных США и тех, кто пытается следовать их стандартам.

Графики показывают, что стремительное перераспределение финансового богатства, резкий рост социального неравенства и госдолга США начался примерно в конце 70-х годов одновременно. А значит является следствием одной и той же проблемы. За это время доля в национальном доходе 1% богатейших граждан выросла почти в 3 раза!

Для тех, кто все это прочитал, но ничего не понял – выводы:

Выводы

Только государственный контроль в интересах своих граждан способен обеспечить устойчивое экономическое развитие и справедливое распределение национального богатства. Для этого надо:

- Вернуть контроль для национальной валютой и обеспечить ее регулирование в соответствии с учетом интересов государства и потребностей его реальной экономики.

- Ввести региональные валюты, которые более гибко и быстро позволят реагировать на особенности отдельных регионов и способствовать их экономическому развитию.

- Отказаться от ссудного процента и ввести налога на простой (хранение) капитала. Это аннулирует возможность ренты на капитал и обеспечит его переток в реальный сектор экономики.

Предыдущая моя статья об Адаме Смите получила два лайка в Фейсбуке – это показатель уровня «экспертного сообщества», которое здесь с пеной у рта рассуждает о продаже земли. И вообще -об их желании в чем-либо действительно разобраться.

Тем, кто хочет поспорить со мной, поучить «благотворности» свободной экономики – напишите опровержение этой статьи, объясните как все «действительно» работает. Если не можете – обсуждайте Зеленского, это ваш уровень.