Из этой статьи вы узнаете:

- Историю денег

- Их роль в экономике

- Откуда берутся деньги и кто их контролирует?

- Что стало истинной причиной возникновения США?

- Историю и принцип работу Федерального резерва США и Национального банка Украины

- Первопричина экономических кризисов

- Что такое инфляция?

- Зачем государствам отдельная валюта?

- Что такое «локальные деньги» и кто их контролирует?

- Как работает справедливая денежная система

- Почему нужно развивать локальную экономику и роль локальных денег

- Рецепт выхода из кризиса для Украины

Задайте вопросы по этому документу:

Государство

Что такое государство? Может быть это территория? Но территории государств меняются. Может это этнос или нация? Примеров многонациональных государств не мало. Государство – это также не политическая и не религиозная система. По настоящему независимым субъектом государство делает ВАЛЮТА.

Почему государству так важна независимая валюта? Откуда вообще берутся деньги? И кому или чему они служат?

Чтобы выяснить этот вопрос, абсолютно необходим подробный исторический экскурс и углубление в основы финансов. Без этой информации невозможно понять смысл и возможности локальной валюты, о которой дальше пойдет речь

История денег

Деньги появились тысячелетия назад и с давних пор являются предметом исследования. Современные западные экономисты считают, что затруднения при обмене в бартерной экономике привели к заключению соглашения между людьми об использовании единицы счета, стандартного средства обращения, а затем это соглашение было закреплено государственным законом.

Деньги появились тысячелетия назад и с давних пор являются предметом исследования. Современные западные экономисты считают, что затруднения при обмене в бартерной экономике привели к заключению соглашения между людьми об использовании единицы счета, стандартного средства обращения, а затем это соглашение было закреплено государственным законом.

Объясняя появление денег недостатками прямого товарного обмена, западные экономисты выделяют две основные проблемы бартерных сделок:

1) поиск двойного совпадения, то есть двух товаропроизводителей, взаимно заинтересованных в приобретении продукции друг друга. Обычно рассчитывается число возможных комбинаций обмена при заданном количестве товаров, участвующих в обмене, что иллюстрирует неэффективность прямого обмена товарами: для обмена своего товара на необходимый ему товар товаропроизводитель может быть вынужден совершить множество обменов, пока не произойдет двойного совпадения интересов;

2) определение цен товаров и услуг. В денежной экономике каждый товар имеет только одну цену, выраженную в денежных единицах, а значит общее количество цен равно количеству участвующих в обмене товаров. В бартерной экономике каждый товар оценивается в единицах других товаров, на которые он обменивается. В связи с этим, по мере увеличения товарного ассортимента быстро возрастает количество цен, что очень затрудняет обмен (например, если в обмене будет участвовать 1 тысяча различных товаров, то количество цен в бартерной экономике будет достигать почти 500 тысяч).

С развитием производства и увеличением масштабов торговли прямой бартер все больше усложнял обмен между производителями продукции. Эти затруднения и привели к тому, что люди стали использовать деньги для облегчения процесса обмена, в результате чего резко сократилось количество необходимых обменных операций и используемых цен, оптимизировались издержки обращения. Таким образом, по мнению западных экономистов, деньги были придуманы людьми для использования их в качестве технического инструмента обмена для снижения издержек и повышения эффективности товарного обращения. Иначе говоря, деньги были придуманы как единица обмена всех со всеми.

От металлических к номинальным

Деньги возникли как товар, но потом изменили свою сущность

Теоретически, в основе установления цены товара лежит не стоимость денег, а величина стоимости самих товаров, обращающихся в данный момент на рынке. Поэтому цена товара есть форма проявления менового отношения данного товара ко всем товарам, а не специфически к одному благородному металлу, которое закрепляется с помощью денег.

Переход от металлических денег (которые обладали собственной стоимостью) к номинальным (бумажные деньги, кредитные деньги,) было вызвано возросшими требованиями рынка в деньгах. Фактически бумажные деньги возникли из самого процесса обращения металлических денег — в результате отделения обозначенного на них номинала от реального веса.

Современные западные экономисты также придерживаются по большей части номиналистических взглядов на природу денег. Рассматривая товарные формы денег, они используют следующие подходы:

- деньги на начальных этапах развития имели лишь форму товара, но при этом товаром не были; деньги возникли как товар, но потом изменили свою сущность;

- формально признают товарный характер денег, а по существу трактуют их сущность как условную счетную единицу.

Наиболее широко распространена точка зрения, согласно которой деньги — это условные номинальные знаки, не имеющие внутренней стоимости и используемые как посредник при обмене и для погашения задолженности.

Бумажные деньги почти неизбежно связаны с инфляцией, они неустойчивы, так как их выпуск обусловлен не только реальными потребностями оборота в деньгах, но и непроизводительными расходами. Обесценение денег реально выражается в снижении их покупательной способности по отношению к товарам, услугам, оно проявляется в общем росте товарных цен — оптовых и розничных. Механизм регулирования обращения бумажных денег значительно затруднен.

Разность между номинальной стоимостью выпущенных бумажных денег и расходами на их печатание образует эмиссионный доход государства. Обесценение бумажных денег ведет к перераспределению национального дохода, так как обычно рост номинальной заработной платы отстает от повышения цен, а также к потере доверия к таким деньгам.

В процессе обращения деньги постоянно переходят из рук в руки: обслужив одну товарную сделку, они обслуживают другую, затем следующую. Таким образом, деньги выступают мимолетным посредником в обмене товарами.

Основные положения номиналистической теории:

— любые деньги — металлические, бумажные и кредитные — представляют собой лишь условные номинальные знаки, лишенные внутренней стоимости. Деньгами они являются лишь вследствие принятия соответствующих законодательных актов или соглашения между людьми. Все функциональные формы денег не имеют никакой связи с денежным товаром;

— покупательная сила денег, выраженная в индексах цен, устанавливается государством (путем принятия закона или на базе экономических процессов) и регулируется их количеством в обращении;

— основной функцией денег является функция средства обращения, в которой деньги выступают лишь как посредник при обмене товаров, техническое орудие обмена. В связи с этим роль денег могут выполнять любые их формы — металлические деньги, неполноценные монеты, бумажные и кредитные денежные знаки;

— цена и стоимость товаров тождественны. Деньги, являясь абстрактными счетными единицами, выполняют не экономическую функцию меры стоимости, а техническую функцию масштаба цен.

Таким образом, сторонники номиналистической теории сводят сущность денег к идеальному масштабу цен, показателям меновых пропорций, отрицая тем самым их роль всеобщего эквивалента в измерении стоимости обмениваемых товаров.

За время развития номиналистических воззрений подходы к трактовке сущности денег в рамках этой теории претерпели некоторую эволюцию. Ранние номиналисты, наиболее известными представителями которых были английские экономисты Д. Стюарт, Д. Беркли, Д. Беллерс, Н. Барбон, рассматривали деньги как идеальные денежные единицы, условные знаки, которые не имеют ничего общего с товарами.

Мимолетность выполнения деньгами функции средства обращения позволяет заменить полноценные деньги их представителями — неполноценными деньгами, или бумажными знаками стоимости. Для подобной замены достаточно того, что данный знак стоимости признается обществом в качестве представителя определенного количества денежного материала.

В современных условиях функцию средства обращения выполняют наличные денежные знаки, неразменные на золото. Функционируя как средство обращения, они обслуживают те сферы экономики, где происходит одновременное встречное движение денег и товаров (услуг). (Кравцова, 2006)

Деньги оказывают важное влияние на показатель совокупной экономической активности. Доказательством этого служит тот факт, что увеличение предложения денег ведет к увеличению совокупного дохода, цен и занятости. Уменьшение предложения денег, напротив, ведет к уменьшению этих показателей. Запомним это утверждение. Мы вернемся к нему, когда будем анализировать важность контроля за эмиссией.

Контроль над выпуском денег – это контроль над государством

«Дайте мне право выпускать и контролировать деньги страны, и мне будет совершенно все равно, кто издает законы»

Знаменитая фраза Ротшильда, как нельзя лучше иллюстрирует важность контроля над валютной системой страны.

Зачем вообще стране нужна своя, отдельная валюта?

Ответ зависит от того, что мы называем «страной». Если страной считать работающих людей, то им, конечно, не нужны раздельные валюты. Но если страной считать представителей государства, то ситуация в корне меняется, ведь собственная валюта обеспечивает им возможность инфляции.

Те, кто называет себя «государством», боятся резкого падения гривны больше всего. Ведь все перейдут на доллары. Когда падение своей валюты становится неконтролируемым, вводят ограничения, а потом и запреты на операции с иностранной валютой. А потом и хранение иностранной валюты становится преступлением государственного масштаба (то есть преступлением против власти). Если бы люди хотели использовать валюту своей страны, то никаких ограничений вводить бы не приходилось.

Но если все перейдут на доллары, то это значит, что в начале инфляционной цепочки встанет Вашингтон! Это плохо. Но власть и остальных людей эта проблема беспокоит по разным причинам. Проблема людей в том, что кто-то по-прежнему стоит в начале инфляционной цепочки. Её легко решить, перейдя на децентрализованную валюту без инфляции (или наоборот — с прогнозируемой инфляцией. Такое делается, чтобы деньги работали, не становились средством сбережения). Если бы власть была обеспокоена Вашингтоном, она сама бы и предложила это. Но проблема власти намного серьёзнее: она просто перестанет быть властью, если потеряет контроль над деньгами.

Почему? Инфляция помогает правителям тратить деньги на то, что им хочется, не интересуясь мнением людей.

Задайтесь вопросом — не так с фальшивомонетчеством? Почему мы считаем преступниками тех, кто платит поддельными деньгами? Предположим, неотличимыми от «настоящих»?

Это конечно, всем очевидно, но всё же. Когда фальшивомонетчик покупает машину за поддельный миллион, денег в мире становится больше, но товаров остаётся столько же. По мере того, как люди это понимают, товары дорожают. В результате выходит, что все скинулись нашему герою на машину за миллион, потратив чуть больше кто на колбасу, кто на айфон.

Поскольку поддельные деньги неотличимы от остальных, мы понимаем, что наш герой получает машину нахаляву только потому, что тратил свой миллион первым. По мере роста цен, те, кому достаются части миллиона, получают все меньше халявы, а остальные всё больше спонсируют их, пока цены не доходят до уровня, учитывающего этот лишний миллион в мире. Таким образом, кто первый тратит поддельные деньги, живёт за счёт других помимо их воли.

При чём тут инфляция? Это она и есть. Инфляция — это синоним фальшивомонетчества. Когда «государство» печатает деньги, оно делает ровно то же, что наш герой: получает возможность первым их потратить, пока рынок не в курсе. А потом все скидываются. (Бирман, б.д.)

Недаром Ротшильды стремились и в конечном итоге получили контроль над долларом, превратив Федеральный резерв в частную компанию, с момента создания в 1913 приватизировавшая государственные функции центрального банка Соединённых Штатов Америки.

Для того, чтобы понять как и почему это происходило – углубимся в историю Федерального резерва…

Хозяева денег

Сенатор Барри Голдуотер, также часто критиковавший Федеральный Резерв, изложил свою точку зрения следующим образом: «Большинство американцев не имеют понятия о том, как работают международные кредитные организации. Счета Федерального Резерва никогда не подвергались аудиту. Он находится вне контроля Конгресса и манипулирует финансами Соединенных Штатов».

Ларри Бейтс добавляет – «Федеральный Резерв не является частью правительства США, но обладает большей властью, чем президент, Конгресс и суды вместе взятые. Эта организация определяет, какой должна быть прибыль юридических и частных лиц, находящихся в юрисдикции США, распоряжается внутренними и международными платежами страны, является крупнейшим и единственным кредитором правительства. А заемщик обычно «пляшет под дудку» кредитора».

С момента принятия американской конституции от работы частных банков выгодоприобретателями оказывались только те, кого раньше именовали полупрезрительным прозвищем «менялы». Они постоянно ведут борьбу за право печатать американские деньги. Почему это право так важно?

Представьте себе, что деньги это тоже товар. Если у вас есть монополия на товар, который нужен каждому и ни у кого его нет в достатке, возникает масса способов использования преимуществ своего положения. И, кроме того, оказывать огромное политическое влияние.

ФРС определяет, каковы должны быть платежи за машины каждого человека, за дома, кто будет или не будет иметь работу. Это и есть абсолютный контроль. ФРС – самый большой кредитор правительства. Тот, кто берет деньги, подчиняется том, кто дает.

Вот за что действительно идет борьба. На протяжении истории США финансовая власть постоянно переходила из рук в руки от Конгресса к какой-то форме частного центрального банка и обратно.

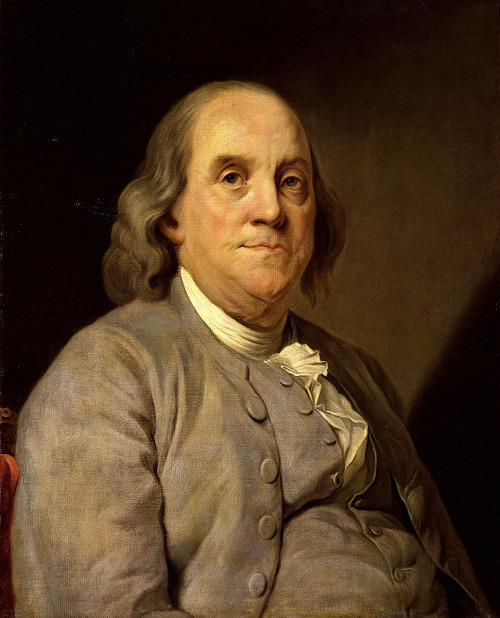

Основатели США предвидели эту опасность. Не зря в той же Великобритании в 17 веке частный центральный банк довел финансовую систему страны до такого состояния, что Парламент был вынужден обложить колонии грабительским налогом, ставшим одной из основных причин возникновения США. Бен Франклин назвал это основной причиной американской революции.

Нельзя сказать, что «отцы» американской демократии не видели потенциальных угроз, исходящих от банковской системы. Они осознавали опасность сосредоточения богатства и власти в банках. Томас Джефферсон объяснял это следующим образом:

Я искренне верю в то, что банковские организации представляют большую опасность, чем вражеские армии. Право на эмиссию денег должно быть отнято у банков и передано народу, которому эта собственность принадлежит по праву.

Томас Джефферсон

Данная цитата является рецептом решения современных экономических проблем США. «Право выпускать деньги должно быть забрано у банков и отдано людям, которым оно принадлежит по праву».

Джеймс Мэдисон – автор Конституции США, называл банкиров «менялами». И серьезно критиковал действия банкиров.

«История доказывает, что менялы используют любые способы злоупотреблений, заговоров, обмана и насилия для того, чтобы сохранять контроль над правительством, управляя денежными потоками и денежной эмиссией страны…»

Джеймс Мэдисон

Борьба за право эмитировать деньги велась на протяжении всей истории США. За это велись войны. Власть за право выпускать деньги переходила из рук в руки 8 раз с 1764 года.

Этот факт проходил мимо внимания общественности на протяжении жизни трех поколений из-за дымовой завесы, созданной руководством Федерального Резерва в СМИ.

Если мы перестанем говорить о дефиците бюджета и правительственных расходах, и подумаем о том, КТО определяет, сколько денег у нас должно быть, то нам откроется правда, что это всего лишь большая игра в фантики, сплошное и откровенное надувательство.

Попробуйте подсчитать стоимость одного отдельного предприятия. При подсчете стоимости активов предприятия суммируется стоимость его материальных активов (оборудование, недвижимость, запасы сырья) а также свободные денежные средства. И это логично. Так как на эти средства предприятие может приобрести дополнительные материальные активы. Точно так же Вы будете подсчитывать стоимость другого, третьего…. и всех остальных предприятий.

Но, если Вы попробуете подсчитать «богатство» всего общества в целом… Возьмем, к примеру, «Планету Земля», чтобы не возникало глупых мыслей выйти с деньгами на «внешний рынок» и что-нибудь там купить. Впрочем, отдельного государства с суверенной денежной системой это также касается. Так вот, путем суммирования активов всех внутренних субъектов экономики вы получите полный абсурд. Потому что никакого другого богатства в обществе, кроме того, что оно создало и имеет (то есть — реального богатства) не существует. И совершенно неважно, сколько было денежной массы в обществе. С позиций макроэкономики, деньги — это не богатство, а метод облегчающий и автоматизирующий разделение труда в обществе.

Однако, подмена понятий и манипулирование деньгами, как инструментом, позволило изобрести способы обогащения, не создавая при этом экономических благ.

Зло ссудного процента

Одиннадцатый круг

Когда-то в маленькой деревушке в Отбэке люди для всех своих сделок использовали бартер. В рыночный день они ходили по кругу с цыплятами, яйцами, ветчиной и хлебом и вели длительные переговоры между собой, чтобы обменять свой товар на то, в чем нуждались. А в остальные дни занимались своими личными и общинными делами. В ключевые периоды года, вроде сбора урожая или всякий раз, когда чей-то сарай нуждался в большом ремонте после шторма, они вспоминали традицию взаимопомощи, которую принесли с собой из родной страны. Они знали, что, если у них самих будут проблемы, другие им помогут в ответ.

Но вот однажды в рыночный день появился незнакомец в сверкающих черных ботинках и симпатичной белой шляпе. Он наблюдал весь процесс рыночного обмена, столь привычный для них, с саркастической улыбкой. А когда он увидел фермера, бегавшего вокруг корзины с шестью цыплятами и предлагавшего всем желающим обменять их на большой кусок ветчины, то не мог удержаться от смеха.

— Бедные люди, — сказал он, — как примитивно вы торгуете.

Жена фермера услышала его и стала спорить:

— Вы думаете, что можете лучше пристроить цыплят? .

— Цыплят — нет, — отвечал незнакомец. — Но есть гораздо более удобный способ устранить все эти сложности.

— Да, и как же? — спросила женщина.

~ Видите вон то дерево? — ответил незнакомец. — Я пойду туда 105 и буду ждать, а кто-либо из вас пусть принесет мне одну большую коровью шкуру. Потом приходите все, и я объясню, как надо жить.

Так и сделали. А незнакомец взял шкуру, нарезал из нее кожаные круги и поставил в центре каждого из них изящную небольшую печать. А потом он дал каждому семейству по десять таких кругов и объяснил, что каждый кожаный круг представляет собой стоимость одного цыпленка.

— Теперь вы можете торговать и заключать сделки при помощи кругов вместо неуправляемых цыплят, — объяснил он.

Это было ново и интересно; всех сумел увлечь своей идеей человек в сияющих ботинках и вдохновляющей шляпе.

— Да, между прочим, — добавил он после того, как каждое семейство получило по десять кругов, — через год я вернусь и сяду под этим же самым деревом. Я хочу, чтобы каждый из вас принес мне одиннадцать кругов. Этот одиннадцатый круг — цена за технологическое усовершенствование, которое я только что внес в вашу жизнь.

~ Но откуда же возьмется одиннадцатый круг? — спросил фермер с шестью цыплятами.

— Вы это увидите, — заверил его незнакомец.

Вскоре так и случилось.

* * *

Предположим, что население и ежегодное производство в следующем году останется точно таким же, каким было, — и что, как вы думаете, должно случиться? Помните: одиннадцатый круг никогда не был создан. А потому суть в том, что каждое одиннадцатое семейство должно потерять все круги — даже если каждый его член старался вести свои дела хорошо, — чтобы добавить одиннадцатый круг каждому из десяти других семейств.

И однажды, когда шторм угрожал урожаю на поле одной семьи, былые друзья не пришли на помощь. Потом не помогли еще кому-то… А в итоге, помимо того что действительно ускорился товарооборот — ведь круги было намного удобнее обменивать в рыночные дни вместо цыплят, — новая игра вызвала неожиданный побочный эффект. Она быстро и активно прекратила сотрудничество, которое раньше было в деревне традиционным. Вместо этого игра в деньги стимулировала систематическое соревнование на подавление между участниками, т. е. породила жестокую конкуренцию.

Вот так современная денежная система провоцирует участников экономики рыть ямы друг для друга. Здесь процент — это одиннадцатый круг, а вся история показывает его роль в процессе создания денег, а заодно и воз-действие на личную мораль участников и даже на общественную нравственность и культуру всей компании былых родственников, друзей и соседей.

Когда банк предоставляет вам ссуду в 100 тысяч долларов под залог вашего дома, он создает деньги размере этой суммы. Однако ожидает, что вы в течение последующих двадцати лет выплатите ему 200 тысяч долларов. Если вы этого не сделаете, то потеряете ваш дом. Ваш банк не создает процент: он посылает вас в мир бороться против всех и каждого, чтобы получить вторые 100 тысяч долларов. Так как все остальные банки делают то же самое, система подразумевает, что некоторые участники должны обанкротиться, и тогда вы получите эти 100 тысяч долларов.

Короче говоря, когда вы выплачиваете процент по вашей ссуде, вы опустошаете чей-то счет. Другими словами, фокус в том, что для функционирования системы банковского долга следует создавать деньги с дефицитом, а людей вовлекать в конкуренцию за новые деньги — которые никогда не были созданы! — и штрафовать их банкротством, если они не преуспеют. /Источник: «Будущее денег», Лиетар Бернар/

Надувание пузырей

Древние ювелиры обнаружили, что сверхприбыли можно получать за счет регулирования количества денег на рынке между «легкими деньгами» и «связанными деньгами». Когда денежная масса увеличивается, кредитование становится легче. Люди берут деньги для расширения бизнеса. А когда предложение денег сокращается, стоимость кредита возрастает и кредитование усложняется.

Что происходило раньше и происходит сейчас, так это то, что некоторая доля заемщиков оказывается не в состоянии погасить взятые кредиты или покрыть старые за счет получения новых. Поэтому они становятся банкротами и вынуждены продавать свое имущество ювелирам за бесценок. То же самое наблюдается и сегодня. Только в наше время мы называем это колебанием экономики вверх и вниз «деловым циклом».

Мощь частных центральных банков так велика, что очень скоро они начинают полностью контролировать экономику страны. Что приводит к власти плутократии, управляемой сильными мира сего.

Для примера давайте вообразим, что мы взяли и передали управление армией мафии. Не стала бы тогда опасность тирании очень велика?

Да, нам нужны центральные банки. Нет, они не должные находится в частных руках. В действительности клика частных центральных банков — это скрытый налог. Государство выпускает облигации и продает их центральному банку. Но облигации покупаются за деньги, создаваемые центральными банками из воздуха!

Чем больше денежная масса в обращении, тем меньше стоят деньги в наших карманах.

Правительство получает столько денег, сколько хочет для удовлетворения своих политических амбиций, а народ расплачивается за это инфляцией.

История первой локальной валюты – американского доллара

Проблема с работой всегда в том, чтобы найти кого-то, кто заплатит вам за нее, т. е. сделает ее оплачиваемой. Дефицит рабочих мест поэтому лишь дефицит денег; экономистам это известно со времен Кейнса. Но зачем нам нужен мир, которому недостает денег? Почему бы не создать достаточное количество собственных денег в дополнение к недостающей национальной валюте, чтобы оплачивать больше рабочих мест?

Первый в истории частный центральный банк, наделенный правом создавать деньги из ничего — Банк Англии. Банк, созданный в конце 16-го века, ссужал английским политикам столько денег, сколько им хотелось, при условии обеспечения долга прямым налогообложением британских граждан.

Однако со времени создания своего частного центрального банка, страна приняла участие в 4 дорогостоящих войнах. Цена такой политики оказалась чрезмерной. Чтобы финансировать военные действия, правительство «по уши залезло» в долги к центральному банку.

В результате внутренний долг британского правительства вырос до 140 млн. фунтов стерлингов, астрономической по тем временам суммы. В конечном итоге, чтобы поддерживать процентные платежи по долгам банку, правительство ухватилось за программу увеличения доходов бюджета за счет налогообложения американских колоний.

Однако со стороны колоний дело выглядело несколько иначе. Рекорд жадности этого частного центрального банка до сих пор никем не побит. В середине 17 столетия дореволюционная Америка была относительно бедной страной. Катастрофически не хватало монет из драгоценных металлов для поддержания торговли. Поэтому первые колонисты были вынуждены экспериментировать с выпуском своих собственных бумажных денег. Некоторые из этих попыток оказались вполне успешными.

Бенджамин Франклин был ярым сторонником выпуска колонистами своих денег. В 1757 году его послали в Лондон. Он прожил здесь 17 лет, почти до начала Американской революции. В течение этого времени колонисты начали выпускать свои бумажные деньги, прозванные «Колониальные расписки». Эксперимент удался. Он обеспечил надежное средство обмена, а также способствовал укреплению чувства единства среди колонистов.

Не забудьте, что «Колониальные расписки» были всего лишь бумажными деньгами, долговыми обязательствами, выпускавшимися в общественных интересах и НЕ ОБЕСПЕЧЕННЫМИ ЗОЛОТОМ ИЛИ СЕРЕБРОМ. Другими словами, они были чисто «условной» локальной валютой. В результате, в один прекрасный день руководство Банка Англии спросила Бенджамина Франклина, как он объяснит необычный расцвет колоний. Безо всякого колебания он ответил:

«Это просто. В колониях мы выпускаем собственную валюту. Она называется «колониальная расписка». Мы печатаем ее в строгом соответствии с потребностями торговли и промышленности, чтобы товары легко переходили от производителя к потребителю. Таким образом, выпуская для себя бумажные деньги, мы контролируем их покупательную способность и не заинтересованы в том, чтобы платить кому-либо еще».

Что было здравым смыслом для Франклина, оказалось невероятным открытием для Банка Англии. АМЕРИКА ОТКРЫЛА СЕКРЕТ ДЕНЕГ! Этого джина надо было загнать обратно в бутылку как можно скорее. В результате Парламент Великобритании в 1764 году выпустил «Закон о валюте». Этот закон запрещал администрации колоний эмиссию своих собственных денег. И обязал их впредь платить все налоги золотыми и серебряными монетами. Другими словами, он насильно перевел колонии на золотой стандарт.

Для тех, кто до сих пор верит, что решением современных экономических проблем американцев является золотой стандарт, достаточно взглянуть на то, что случилось с Америкой дальше.

В своей автобиографии Франклин писал:

«…Всего за один год экономические условия ухудшились настолько, что эра процветания закончилась. Наступила такая депрессия, что улицы городов заполнились безработными».

Франклин уверяет, что это оказалось основной причиной Американской революции. Или, как сказано в его автобиографии:

«Колонисты бы с готовностью вытерпели небольшое повышение налогов на чай и другие вещи, если бы Банк Англии не отбирал у колоний все деньги. Это провоцировало рост безработицы и народного недовольства. Неспособность колонистов забрать обратно право на выпуск своих денег из рук Георга 3 и международные банкиров стало ПЕРВОПРИЧИНОЙ освободительной войны».

Ко времени, когда в Лексингтоне, штат Массачусетс, 19 апреля 1775 года прозвучали первые выстрелы этой войны, британская система налогообложения полностью выкачала из колоний все золотые и серебряные монеты.

Как следствие, колониальное правительство для финансирования войны было вынуждено печатать бумажные деньги. В начале революции величина американской денежной массы составляла 12 млн. долларов. К ее концу она достигла 500 млн. долларов.

Национальная валюта стала практически бесполезной. За 5000 долларов можно было купить только пару башмаков. «Колониальные расписки» работали, поскольку их выпускали ровно столько, сколько было необходимо для обеспечения торговли. Теперь же, как в свое время сокрушался Джордж Вашингтон, за телегу денег едва можно было купить телегу провизии.

В наше время сторонники обеспеченной золотом национальной валюты приводят этот период Революции как доказательство ущербности «локальной» валюты. Однако не стоит забывать, что эта же валюта так прекрасно себя зарекомендовала за 20 лет до того, во время мира, что Банк Англии заставил Парламент объявить ее вне закона.

В 1790 году, менее чем 3 года спустя после подписания Конституции, банкиры снова нанесли удар. Став Первым Секретарем Казначейства, Александр Гамильтон предложил на рассмотрение Конгресса законопроект о новом частном центральном банке. По странному совпадению обстоятельств именно в этот год Анхель Ротшильд сделал следующее заявление из «флагманского» банка Ротшильдов во Франкфурте:

«Дайте мне право выпускать и контролировать деньги страны, и мне будет совершенно все равно, кто издает законы».

История Америки содержим и другие примеры. Позднее, во время гражданской войны, в поисках средств В 1861 году Линкольн и тогдашний Секретарь Казначейства Соломон Чейз, поехали в Нью-Йорк за кредитами.

Банкиры, желая Союзу погибели, предложили кредиты по ставкам от 24% до 36% годовых. На что Линкольн сказал «спасибо». В смысле, «Спасибо, нет».

Тогда Линкольн послал за своим старым другом, полковником Диком Тейлором из Чикаго, и взвалил на его плечи проблемы финансирования военных действий. Некоторое время спустя он спросил Тейлора, что ему удалось сделать. Тот ответил следующее:

«Все очень просто, дорогой Линкольн, проведите через Конгресс законопроект о выпуске государственных обязательств, имеющих законную платежную силу, и заплатите ими солдатам. И теми же средствами продолжайте финансировать войну до победного конца» (Полковник Дик Тейлор).

Когда Линкольн спросил, как воспримет появление обязательств народ США, Тейлор ответил:

«У народа или у кого-либо еще просто не будет выбора. Если вы сделаете обязательства законным средством платежа, они получат санкцию правительства и должны приниматься как деньги, поскольку Конгресс уполномочен Конституцией на принятие подобных решений.»

Так Линкольн и поступил. В 1862-1863 гг. было напечатано на 450 млн. долларов новых обязательств. Для отличия от других находившихся в обращении банкнот, их обратную сторону покрасили в зеленый цвет. Поэтому новые банкноты прозвали «greenbacks» или, в переводе с английского, «зеленые спинки».

Этими новым банкнотами рассчитались с войсками и обеспечили их амуницией. Т.о., в ходе войны было выпущено на 450 млн. долларов «зеленых спинок» без уплаты всяких процентов со стороны федерального правительства!

Опасность контроля за валютой частными корпорациями неоднократно озвучивалась американскими президентами.

Так, после своей инаугурации в 1881 году Джеймс Гарфилд публично обвинил банкиров:

«Тот, кто контролирует денежную массу любой страны, является полным властелином ее промышленности и торговли… А когда вы поймете, как просто вся экономическая система так или иначе контролируется несколькими влиятельными людьми, вам не понадобится объяснять, где причины депрессий и инфляций».

2 июля 1881 года, всего через несколько недель после этого заявления, президент Гарфилд был убит. (Anon., б.д.)

2003 — ЗАЯВЛЕНИЕ, СДЕЛАННОЕ В ЭТОТ ДЕНЬ ГЕНРИ С. К. ЛЮ, ПРОФЕССОРА ЭКОНОМИКИ

Нынешняя денежная система — это жестокий обман. «Настоящих» денег в системе практически нет, только долги. За исключением монет, которые выпускаются правительством и составляют лишь около одной тысячной денежной массы, вся денежная масса США сейчас состоит из долга перед частными банками, за деньги, которые они создали бухгалтерскими записями в своих книгах.

Как работает Федеральный резерв

Как ФРС создает деньги из воздуха?

Опуская историю его создания и другие подробности, которые можно найти в этой статье, опишем главное.

С 1913 года Американское Правительство более не могло печатать собственных денег, чтобы финансировать собственную экономику. Кроме того, для большей ясности кому принадлежит ФРС, на самой многочисленной однодолларовой купюре изображен герб всемирного масонского общества — «пирамида с всевидящим оком». Самыми крупными держателями акций ФРС были Банки Ротшильда в Лондоне и Париже. (ForexAW, n.d.)

Как ФРС создает деньги из воздуха? Этот процесс состоит из четырех этапов.

Но прежде поговорим об облигациях. С точки зрения правительства, облигации – это просто платежные обязательства. Люди покупают облигации, чтобы обеспечить себе фиксированный процент на вложенные средства. По окончании срока размещения правительство погашает номинал облигации, выплачивает процент по рыночному курсу и данный выпуск прекращает свое существование.

В настоящий момент в США таких облигаций находится в обращении на сумму около $6,126 трлн, по данным на 20 января 2016 года.

На январь 2016 года крупнейшим кредитором США выступает Китай. На его счету казначейские облигации США (Treasuries) на сумму около $1,264 трлн. На втором месте находится Япония: ей принадлежат $1,145 трлн Treasuries.

А вот как ФРС делает деньги:

- Федеральный Комитет США по Открытому Рынку дает «добро» на покупку облигаций правительства США на открытом рынке.

- Федеральный Резерв скупает облигации на открытом рынке у всех, кто хочет их предложить.

- Федеральный Резерв оплачивает покупку электронным перечислением на банк продавца. Эти средства создаются из «ниоткуда».

Весь секрет в том, что они возникают просто как записи по счетам. Они ничем не обеспечены. ФРС просто их создает!

- Коммерческие банки использует эти средства в качестве своих резервов. Они имеют право выдать под их обеспечение новых кредитов на сумму, более чем в 10 раз превышающую сумму резервов, а также начислить за их пользование процент.

Таким образом, покупка Федеральным Резервом облигаций, скажем, на 1 000 000 долларов, превращается в сумму более 10 000 000 долларов на банковских счетах.

Т.е. Федеральный Резерв печатает 10% совершенно новых денег, а остальные 90% создаются банками.

Чтобы уменьшить денежную массу в национальной экономике, производится обратная манипуляция: Федеральный Резерв продает облигации на рынке и деньги перекочевывают обратно со счетов местных банков в Федеральный Резерв.

Соответственно количество кредитных средств уменьшается на сумму, в 10 раз превышающую сумму купленных частными лицами облигаций. Таким образом продажа облигаций на сумму 1 000 000 снижает денежную массу в обращении на 10 000 000.

Но давайте попробуем разобраться, в чем заключался истинный интерес банкиров, чьи представители устроили тайную встречу на острове Джекил:

- Новый закон направил банковскую реформу в абсолютно ложном направлении.

- Он поставил заслон возвращению механизма финансирования правительственных расходов не обремененными долгом «зелеными спинками» Линкольна.

Основанный на выпуске облигаций механизм финансирования расходов бюджета, навязанный Линкольну уже после создания «зеленых спинок», приобрел силу закона.

- Он дал банкирам право на создание 90% американских денег, основанных лишь на частичном обеспечении, которые они затем выдают в кредит под процент, еще более увеличивая объем необеспеченной резервами денежной массы.

- Он сосредоточил управление всей денежной массой страны в руках горстки избранных.

- Он создал центральный банк, практически неподвластный эффективному политическому контролю.

Вскоре после создания Федерального Резерва именно инициированное им сильное сокращение денежной массы вызвало Великую Депрессию. С тех пор независимость центрального банка еще более возросла благодаря выпущенным в расширение «Закона о Федеральном Резерве» законодательным актам.

Чтобы создать для широкой общественности видимость того, что правительство сохраняет контроль над Федеральным Резервом, в плане банкиров предусматривалось, что им будет управлять Совет Директоров, назначаемый президентом и ратифицируемый Сенатом.

Банкирам оставалось только заручиться поддержкой людей, влияющих на назначение Совета Директоров. Это оказалось несложно, ведь банкиры владеют деньгами, а на деньги можно купить благосклонность политиков.

Райт Патман из штата Техас, другой председатель Комитета по банка и валюте Палаты представителей в 60-ые годы, сказал следующее:

«В современных Соединенных Штатах на самом деле два правительства… Есть установленное законом правительство… и существует независимое, неподконтрольное и не поддающееся координации правительство в виде Федерального Резерва, осуществляющее денежную власть, закрепленную Конституцией за Конгрессом».

Даже изобретатель электрического света Томас Эдисон был солидарен с критикой системы Федерального Резерва:

«Если наше государство может эмитировать облигаций на 1 доллар, то оно может выпустить и аналогичную банкноту. Фактор, делающий привлекательным облигацию, делает привлекательным и банкноту. Разница между облигацией и банкнотой в том, что облигация позволяет финансовым брокером зарабатывать вдвое больше стоимости облигации и еще 20% сверху, тогда как при использовании валюты доход приносят только прямые вложения в полезное дело.

Было бы абсурдным утверждать, что наша страна может выпустить на 30 млн. облигаций и не в состоянии выпустить 30 млн. долларов банкнот. Оба финансовых инструмента являются платежными обязательствами, однако один выгоден ростовщикам, а второй помогает людям».

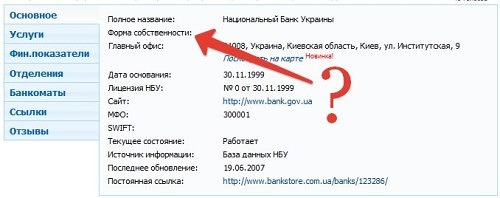

Национальный банк Украины – тоже частный?

Казалось бы, суверенное государство должно проводить собственную монетарную политику…

Национальный банк Украины – тоже не государственный банк, однако, со специальным статусом, определённым законами Украины, который НЕ МОЖЕТ проводить самостоятельную монетарную политику. Вы об этом не знали?

Деятельность НБУ регулируется Конституцией Украины (ст. 99, 100), Законом Украины «О Национальном банке Украины», Законом Украины «О банках и банковской деятельности» и другими законами.

НБУ в соответствии с Законом Украины «О Национальном банке Украины» является центральным банком Украины, особенным органом государственного управления, его эмиссионным центром, проводит политику в области денежного обращения, кредитов, укрепления денежной единицы, организовывает межбанковские расчеты, координирует деятельность банковской системы в целом, определяет курс денежной единицы относительно валют других стран.

ДК 002:2004 – Класифікація організаційно-правових форм господарювання. Виділено такі форми власності:

- приватна;

- державна корпоративна;

- державна;

- комунальна;

- комунальна корпоративна.

Так какая же форма собственности у независимого юридического лица Национальный банк Украины? Не понятно:

НБУ определяет вид денежных знаков, их номинал, отличительные знаки и системы защиты. НБУ сохраняет резервные фонды денежных знаков, драгоценные металлы и золотовалютные запасы, совершает операции с ними. НБУ устанавливает и порядок определения учетной ставки других процентных ставок по своим операциям, дает разрешение на создание коммерческих банков путем их регистрации и выдает лицензии на выполнение банковских операций, устанавливает банкам и другим финансово-кредитным организациям нормативы обязательного резервирования средств. (см. подробнее тут)

Как мы видим, о форме собственности застенчиво замалчивают.

Національний банк є юридичною особою, має відокремлене майно, що є об’єктом права державної власності і закріплено за ним на праві господарського відання.

{Частина друга статті 4 із змінами, внесеними згідно із Законом № 541-VIII від 18.06.2015}

Національний банк не відповідає за зобов’язаннями органів державної влади, а органи державної влади не відповідають за зобов’язаннями Національного банку, крім випадків, коли вони добровільно беруть на себе такі зобов’язання.

Т.е., сам он не является «органом власти».

А вот еще штрих к портрету украинской банковской системы, отрывок документа с сайта Национального банка (дословно на родном и понятном языке):

… Процедура емісії безготівкових грошей суворо регламентована. Випуск коштів здійснюється через валютний, фондовий та кредитний канали і забезпечується отриманням Національним банком еквівалентного обсягу іноземної валюти або ліквідних фінансових інструментів, завдяки чому за потреби через ці ж канали відбувається вилучення коштів з обігу… Через валютний канал гроші випускаються/вилучаються шляхом здійснення Національним банком України операцій з купівлі/продажу іноземної валюти на міжбанківському ринку. Через фондовий канал кошти випускаються/вилучаються шляхом здійснення Національним банком України операцій з купівлі/продажу на відкритому ринку державних цінних паперів…

Ни президент, ни правительство, не имеют права распоряжаться этими золотовалютными резервами. Это обменный эквивалент. И гривен Национальный банк имеет прав печатать лишь столько, сколько валюты поступило в страну, и ни копейки больше. Называется это явление в мире «Currency board».

Currency Board

Что такое «Currency Board»? (пер. с английского «не устоявшийся», возможны также варианты типа «валютной управы», «механизма стопроцентного резервирования» и т.д.). Суть данного термина состоит в том, что все обязательства Центрального банка (денежная база) полностью покрыты в стране резервами в определенной иностранной валюте – чаще всего в долларах. Фактически, центральный банк отказывается от своих, так называемых, дискреционных прав, то есть прав по регулированию размера денег в экономике. Его денежная политика становится полностью пассивной, она перестает быть политикой в подлинном смысле слова. Центральный банк просто обменивает национальную валюту на иностранную валюту-«якорь», и наоборот. Подробнее тут. (Аверин, б.д.)

«Валютное управление» позволяет обуздать курс. Но государство становится весьма чувствительным к любым внешним воздействиям (например, к падению цен на нефть или нежеланию стран, чьи валюты обеспечивают гривну, кредитовать Украину). Причем эта система саморегулируется: падают резервы — повышаются процентные ставки — уменьшается денежная масса. Кредиты для промышленности становятся недоступными, производство останавливается, растет безработица, приводя к падению спроса соответственно нежеланию внешнего кредитора продолжать кредитование и дальнейшему схлопыванию экономики. Система становится не саморегулируемой, а наоборот — нестабильной. Причем ниточки, за которые можно дернуть и свалить страну в инфляционную или дефляционную спираль, тянутся за рубеж и не подконтрольны внутреннему правительству.

В режиме «currency board» Центральный банк должен либо вполне приостановить, либо серьезно ограничить функцию финансового агента правительства. Речь идет о ведении казначейских счетов (изменения на которых влияют на колебания денежной базы), размещении государственных ценных бумаг на финансовом рынке и других операциях, реализованных от имени государства.

Казалось бы, суверенное государство должно проводить собственную монетарную политику, ориентируясь только на потребности своей страны в денежной массе при существующем масштабе цен. И официально режим валютного управления в стране не задекларирован. Но давайте попробуем проверить.

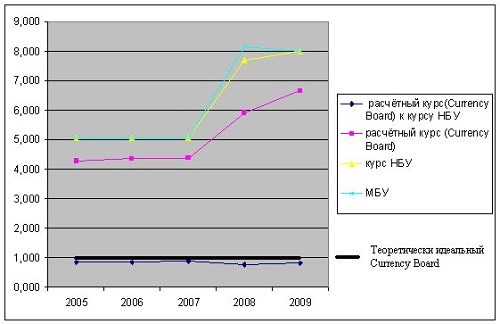

Откроем бюллетень Национального Банка Украины. На стр. 54 увидим объемы денежной базы (2005-2009 г.г), на стр. 79 — международные резервы.

Рисуем простейшую табличку. (Таблица избыточна. Нас интересует только денежная база, валютные резервы и курс Нацбанка Украины):

| Расчётный курс (Currency Board) к курсу НБУ |

Расчётный курс (Currency Board) |

курс НБУ | МБУ | Денежная база, млн.грн |

Общие валютные резервы, млн. долл. |

Кредит от МВФ | |

| 2005 | 0,845 | 4,267959363 | 5,05 | 5,05 | 82 760 | 19 391 | 1 |

| 2006 | 0,861 | 4,348063333 | 5,05 | 5,06 | 97 214 | 22 358 | 1 |

| 2007 | 0,865 | 4,369007666 | 5,05 | 5,055 | 141 901 | 32 479 | 3 |

| 2008 | 0,769 | 5,917984973 | 7,7 | 8,15 | 186 671 | 31 543 | 9 |

| 2009 | 0,832 | 6,645744018 | 7,99 | 8 | 181 369 | 27 291 | 271 |

Режим валютного управления страной подразумевает, что ее денежная политика подчинена соотношению курс = денежная база/международные резервы.

Как видно на графике, нижняя (синяя) линия показывающая отношение «теоретически расчетного» курса по политике «currency board» (курс = денежная база/резервы) и курса НБУ почти не «вздрагивает». НБУ лишь поддерживает курс гривны несколько заниженным от паритета (единицы), чтобы иметь некоторую возможность регулирования при оттоке валюты из страны.

Выше единицы он быть не может, так поддержание подобной политики быстро истощит «резервы» Нацбанка (если они есть) и приведет дефолту.

В случае равенства 1, — исчезает возможность регулирования. Процесс может идти только в одном направлении — при втекании в страну валюты. (или нулевом балансе) Также отсутствует экономический стимул в продаже валюты Нацбанку. Нет маржи.

Зато занижать путем выкупа валюты и «формированием резервов» можно бесконечно долго. В «гривне» Нацбанк не ограничен. К тому же остается некоторый зазор для управления, при оттоке валюты из страны. И самое главное, кто бы «продавал» валюту Нацбанку, если бы он не занижал ее паритетную стоимость?

Что это означает этот коэффициент ~ 0,85 на практике?

- То, что около 15 % производимого в стране (в денежном эквиваленте) просто вылетает в трубу экспорта только лишь на поддержание этого режима.

- Это «внешний налог» на страну за право быть включенной в международную систему разделения труда.

- Это поддержка сырьевого «экспортера» за счет всего общества.

Почему сырьевого? Потому, что только продукты с низкой степенью передела (соответственно, низкой добавленной стоимостью — сырье, полуфабрикаты) пользуются спросом на рынках-поставщиках валюты. И, соответственно, только под сырьевой экспорт можно получить валютные кредиты, а не под «высокотехнологичный». И только под эти внешние кредиты будет расти денежная база и развиваться производство. Разумеется — производство сырья.

Либо, как вариант, схемы с «давальческим сырьем» в «территориях приоритетного развития» лоббируемых Евросоюзом. Т.е. беспошлинная обработка сырья на экспорт, используя только дешевую рабочую силу. Это и есть то, что называется обменом драгоценностей на стеклянные бусы.

Как такую политику удается навязывать извне? Очень просто. Несамодостаточностью внутренней экономики. Помните, когда вырезали заводы на металлолом и вывозили в Китай? Они ведь неконкурентоспособны. Помните, когда кричали, что лучше купить импортное, — оно дешевле и качественнее? А ввозные пошлины нам не надо! Нам надо ВТО! Чтоб беспошлинно и дешевле. Помните? Тогда сидите без работы и платите. Думаете, что это все не так страшно? Вы ошибаетесь.

Себестоимость нашей продукции значительно ниже, чем в Европе. И значит зарплаты, которые вы получаете, не превращаются в достаточный «спрос». (Поинтересуйтесь между делом. Окажется, что «спрос», например, в США — это «основной локомотив» экономики.)

Внимательно изучите также экспоненциальную зависимость в накоплении капитала при прямой торговле стран с различным уровнем оплаты труда. И жалкие 15% возрастут в разы.

При механизме «currency board» страна формально сохраняет свою денежную единицу, Центральный банк — как эмиссионный центр (хотя он фактически выполняет функцию только лишь обменного пункта) и возможность получать эмиссионный доход (seigniorage) от размещения валютных резервов на международных рынках (этого нет при замене национальной валюты иностранной валютой). Но по факту у нас нет «независимого» Нацбанка Украины. Он «независим» только от своего правительства и страны. Есть лишь валютный ларек с тем же названием.

Почему банки так нестабильны?

Общий ответ: есть дилемма, которую невозможно разрешить. По природе банковского дела банки берут активы низкорисковые (депозиты) и вкладывают их в активы с высоким риском. Когда риски оплачиваются, оплачиваются и эти вложения, и хозяева банка сгребают весь урожай. Но когда риск не оплачивается и банк терпит крах, потери распределяются между хозяевами банка и вкладчиками (или правительственной программой страхования, которая теперь

защищает вкладчиков). Поэтому банки испытывают изрядное искушение: пойти на риск, даже если он высок, играть в азартные игры, надеясь на прибыль.

Банковское дело отличается от любого другого бизнеса: неприятности банков, как правило, превращаются в общие проблемы страны. Виной всему — жадность банкиров!

УРОКИ ЕВРО

Евро был создан для упрощения процесса предоставления услуг, перевозки товаров и движения капитала между странами, использующими данную валюту. С самого ее возникновения у еврозоны была одна главная цель: сближение составляющих ее экономик. Но после нескольких успешных лет, когда большинство стран-членов могло похвастаться устойчивым экономическим ростом и снижением безработицы, все пошло наперекосяк. Накануне ввода единой европейской валюты никто не исследовал вопрос почему и каким образом так много разных стран с различными языками, обычаями и историей могут вообще использовать общую валюту и развиваться со схожими темпами.

Евро был создан для упрощения процесса предоставления услуг, перевозки товаров и движения капитала между странами, использующими данную валюту. С самого ее возникновения у еврозоны была одна главная цель: сближение составляющих ее экономик. Но после нескольких успешных лет, когда большинство стран-членов могло похвастаться устойчивым экономическим ростом и снижением безработицы, все пошло наперекосяк. Накануне ввода единой европейской валюты никто не исследовал вопрос почему и каким образом так много разных стран с различными языками, обычаями и историей могут вообще использовать общую валюту и развиваться со схожими темпами.

Как выяснилось позднее, одним из недостатков единой валюты является то, что слабый евро наносит вред интересам крупнейших и наиболее развитых стран содружества, а в случае чрезмерного его укрепления неизбежны снижение темпов экономического роста и социальных расходы в менее развитых странах.

Единая для всех стран Европы денежная политика означает, что теряется возможность адекватно реагировать на конкретные обстоятельства в отдельных странах, которые находятся на разных уровнях развития или проходящих различные периоды экономического цикла.

Сейчас европейский валютный союз включает в себя 19 стран, которые весьма далеки от искомой однородности. У них всех сложилась разная судьба, а Германия, по всеобщему мнению, получила наибольшую выгоду от евро. Крупнейшая страна еврозоны стала своего рода провожатым для других государств-членов, сделав из своего успеха живое свидетельство того, что еврозона сулит процветание.

Как отмечается, такие отличия между успешной Германией и другими странами лишь подтверждает, что «остальные» могли добиться того же, что и она. Но их неспособность провести «правильные реформы» стала приговором для их экономик.

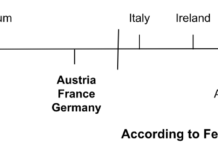

Оценим, как изменились некоторые экономические показатели со времени ввода единой валюты.

Прежде всего, это экономический рост. Если не считать двух безусловных лидеров по этому показателю, то есть Люксембург и Ирландию (их объединяет ряд сходств в налоговой системе), средние цифры по еврозоне составили 20-28% за 15 лет, что дает нам весьма посредственные 1,2-1,7% в год. А три государства оказались в практически полной стагнации: Португалия, Италия и Греция.

Касательно последнего случая, Греция смогла добиться головокружительного роста в первый период, однако второй полностью лишил ее всех накопленных богатств.

Далее, это безработица. Здесь итог не самый приятный. Потому что, не считая Германии и Финляндии, безработица в странах еврозоны выросла с 1999 по 2014 год.

Не менее сильные отличия наблюдаются и в плане роста средних зарплат. Так, средняя зарплата в Португалии сократилась на 4% за 15 лет, но выросла на 34% в Ирландии.

Стоит отметить, что в Германии средняя зарплата выросла на 8,42%, что не намного больше показателей Греции, Португалии, Италии и Испании и в половину меньше, чем во Франции.

Касательно уровня зарплат в 2014 году, Ирландия и Люксембург вновь обходят остальных.

Наконец, давайте рассмотрим неравенство. Здесь все прозрачно. Сильнее всего коэффициент Джини за последние 15 лет вырос в Германии. Если до вхождения в еврозону она демонстрировала одни из лучших показателей, в 2014 году она скатилась почти до уровня Южной Европы.

За период с 1999 по 2007 год 12 стран-основательниц показали средний годовой рост в 2,18%, который приходится на светлые времена еврозоны с существенным спадом безработицы (рекордный минимум был достигнут в марте 2008 года с показателем в 7,2%). Следующие семь лет нельзя даже назвать стагнацией, потому что ВВП 2014 года ниже уровня 2008 года. А это повлекло за собой сильный рост безработицы по всей еврозоне до нынешнего уровня в 10,8%. Получается, сейчас он даже выше, чем до введения евро в 1999 году, когда речь шла о 10%.

Единая валюта стала не инструментом равных возможностей для стран еврозоны, как предполагала теория, а инструментом экономического объединения Европы под неформальным господством и управлением Германии.

Это принесло с собой ряд неприятных побочных эффектов в виде неуправляемого уровня долгов в периферийных странах с низкой экономической эффективностью.

Так что в конечном итоге корень проблемы неравенства именно в низкой внутренней эффективности отдельных национальных экономик. И единая валюта не может решить эту проблему, поскольку экономическая эффективность определяется в первую очередь господствующей в обществе системой экономических взаимоотношений.

Без выполнения домашней работы низкоэффективные страны так и будут проигрывать в конкурентной борьбе. А единая валюта будет лишь усугублять ситуацию, облегчая более сильным конкурентам процесс выкачивания прибыли. Григорий Трофимчук, политолог

От введения единой валюты для объединённой Европы выиграла только одна страна — Соединённые Штаты Америки, которая накинула этот финансовый хомут сразу на несколько сильных стран. Если Германии казалось, что ей во второй раз удастся продирижировать Европой, контролируя и Грецию, и Испанию, и много кого ещё, — только на этот раз уже не военным, а экономическим путём, — то она сильно ошибалась. Евро зависит не от Брюсселя, и уже тем более не от Берлина, а от Вашингтона. Нет никаких сомнений в том, что эта дублирующая западная валюта держится, для союзников, только до тех пор, пока это выгодно США в их борьбе с остатками государств на постсоветском пространстве.

Германии и Франции, если они желают в дальнейшем вести, хоть какую-то самостоятельную политику, надо как можно быстрее — но неожиданно и без предупреждений — самим отказаться не только от эмиссии и распределения на континенте евро, но и от самой этой денежной единицы как таковой, сбросив с себя все долги и обязательства. В противном случае, и Берлин, и Париж будут обрушены в самый неподходящий для них момент.

Эффект локальной валюты

«Бедность на свете порождается в редчайших случаях отсутствием ценностей, но главным образом недостатком денег» — Генри Форд.

Локальные валюты по всему миру помогают местным жителям не быть заложниками ошибок Уолл-стрит или глобальных кризисов. Что мешает развитию альтернативных финансовых механизмов?

Шесть лет назад, в разгар финансового кризиса, пять жителей Сардинии придумали стартап — локальную валюту. Среди них не было ни одного финансиста и специалиста IT. Кризис больно ударил по острову, рассказал Financial Times Джузеппе Литтера, один из членов группы. Безработица среди молодежи достигла 50%, и «все с минимальным знанием английского или немецкого уехали в Лондон или Берлин». Отцы-основатели новой валюты, «сардекса», живут в маленьком (9500 человек) городке Серраманна в бедном аграрном районе на юге. Альтернативой стартапу для них была безработица или отъезд.

Идея сардекса была вдохновлена разбросанными по всей Сардинии древними конусообразными башнями нураги — с каждой такой башни было видно другую. «Может быть, это была система коммуникации при помощи света или зеркал — люди были объединены в сеть», — говорит Карло Манкозу, другой автор сардекса. Сардекс тоже работает как финансовая сеть: в бумажной форме деньги не существуют, а их электронная форма служит для клиринга и учета взаимного долга местными фирмами.

Безработица, рост самоубийств, упадок промышленности, да еще и финансовый кризис — ощутимые локально последствия принятых где-то далеко неверных решений. В 2013 году ВВП Сардинии составлял 77% от среднеитальянского. Местные жители отказывались это принять: «Почему экономическая система Сардинии должна зависеть от ошибок зарубежных финансистов?» Ведь остров по-прежнему может производить востребованные товары и услуги, люди хотят работать — а денег нет, и банки не выдают кредитов.

Примерно так рассуждают авторы многих локальных валют — их в Европе более ста, а всего в ресурсном центре, собирающем информацию по таким валютам, зарегистрировано 289. В мире подобных валютных систем порядка 1500 с общим годовым оборотом $700 млн. Это «копейки», незаметная на фоне глобального ВВП мелочь.

Один из самых успешных европейских проектов локальной валюты — швейцарский WIR, существующий с 1934 года. Во время Великой депрессии несколько бизнесменов создали систему взаимного кредита, позволившую им торговать друг с другом, не прибегая к расчетам во франках. Сейчас этой системой пользуются около 62 000 фирм — в основном в строительстве, торговле, сфере туризма, бизнес-услуг. WIR не мешает обращению швейцарского франка: для разных целей людям нужны разные деньги, говорит экономический историк Люка Фантаччи из миланского Университета Боккони. До Наполеона Европа примерно 1000 лет жила с множественными валютами и сейчас «возвращается к истокам».

Функционируют такие системы, как WIR и сардекс, очень просто: по сути, это клубная электронная система учета взаимных долгов. Ее участники торгуют друг с другом в кредит, а организаторы ведут баланс взаимных долгов. Результат — увеличение объема взаимной торговли и прибыли, притом что можно не «отвлекать» на эти сделки обычный cash flow. Начинался WIR как клуб, комьюнити из 16 фирм, где все друг друга знают. С тех пор он вырос почти в 4000 раз, годовая сумма сделок превышает 6,5 млрд швейцарских франков.

Сардекс только в начале этого пути. Его авторы изучали и опыт WIR, и другие старинные денежные и клиринговые системы. Это правильный подход, считает Массимо Амато, еще один экономический историк из Боккони: «Нет причин думать, что современные финансовые рынки прогрессивнее финансовых институтов Возрождения».

Сардекс функционирует без бумажных денег, без генерирующих деньги электронных алгоритмов (как биткойны), даже без долговых расписок. Это просто система взаимного кредитования. Каждая фирма начинает с нулевого счета. Продав свой товар или услугу другой компании, она пополняет свой электронный счет. Он ведется в евро, но эти деньги нельзя обменять на «настоящие», а можно только потратить на покупку чего-либо у других участников сети.

Можно покупать и в долг, но организаторы устанавливают для каждого кредитный лимит, который определяется тем, что именно он может предложить другим. Получать проценты на остаток средств на сардекс-счете нельзя. На долг также не начисляются проценты — погасить его можно, только продав что-либо участникам сети, у которых баланс счета положительный.

Деньги сообществ, подобные сардексу, лишь по минимуму выполняют функцию средства накопления, поскольку большинство из них (исключение — WIR) не предполагают начисления процентов, пишет Паоло Дини из Лондонской школы экономики. Они служат для взаиморасчетов и обмена, как правило, товарами и услугами с невысокой стоимостью.

Локальную валюту удобно использовать, чтобы заплатить няне или человеку, которого вы просите покосить газон, но на нее не купишь спортивный автомобиль, отмечает Дини. Да и местные товары обычно нужно оплатить одновременно местными и национальными деньгами в какой-то пропорции — как минимум в той, которая позволит продавцу заплатить налоги со сделки.

Ничто не мешает создателям местных валют выпускать бумажные деньги — так делают, например, в Брикстоне и Бристоле. Это удорожает проект, но дизайн бристольских фунтов настолько привлекателен, что они становятся самостоятельной доходной статьей для города, привлекая коллекционеров.

Местные валюты способствуют развитию местных экономик. Каким образом? Они стимулируют покупателей тратить деньги на местную продукцию и оставлять прибыль в своем регионе. Поэтому особенно сильный эффект местные валюты дают «убыточным» территориям, из которых прибыль выводится, а не тем, которые в фаворе у инвесторов.

По идее, общее число транзакций в экономике от введения местных валют не меняется, отмечает Дини, но сделки становятся более локальными. Возможно, общий торговый оборот чуть ускоряется, поскольку его перестает сдерживать нехватка национальной валюты.

Второй очевидный плюс: в локальных экономиках растет доверие между агентами.

И третье преимущество (и минус для национальной банковской системы) в том, что часть сделок минует банки, не принося им никакой прибыли.

Локальные деньги — идеальное средство для импортозамещения, только не в национальном, а в региональном масштабе.

Первопроходцы

Впервые идея локальной валюты родилась в городе Воргл (Австрия) в 1932 году. Правда, сертификаты Воргла прожили всего чуть более 1 года, но позволили практически полностью избавиться от безработицы и преодолеть экономический кризис. Мэр Воргла (городка с 4 тысячами жителей) Майкл Унтергуггенбергер находился в отчаянии – на дворе свирепствовала Великая Депрессия, а безработица достигала 30%. Городские долги достигли 1,3 млн. австрийских шиллингов (AS), а денежных резервов у города оставалось всего 40 тыс. AS. И мэр решился на смелый эксперимент – поссорившись с Центральным банком Австрии, он ввел воргл – локальную валюту.

Было выпущено 32 тыс. трудовых сертификатов Воргла с ежемесячной отрицательной 1%-ной ставкой. Они могли быть обменяны на шиллинги из расчета 98% от номинальной стоимости ворглов. Новая валюта была обеспечена шиллингами в эквивалентной сумме в местном банке. Ворглы настолько быстро разошлись, что только 12000 нужно было менять обратно на шиллинги. Местные налоги тоже платились в ворглах. Оборот новой валюты был за год в 13 раз выше, чем оборот шиллингов. Благодаря ворглам, только в развитие инфраструктуры города (строительство дорог, мостов, водных резервуаров) удалось проинвестировать 100 тыс. австралийских шиллингов.

Доходы местного бюджета выросли с 2400 AS в 1931 году до 20400 AS в 1932 году – всего за 1 год! Только местная валюта помогла ликвидировать безработицу — она практически стремилась к нулю. Возможно, Воргл стал бы самым экономически успешным городом в мире, но у Центрального банка Австрии лопнуло терпение, и мэрии приказали отменить местную валюту и пользоваться шиллингами, как все. Правительство Австрии не слишком радовалось успехам смелого мэра и испугалось, что маленький город попросит независимости.

В наши дни локальные валюты есть не только в Великобритании, но и в Италии, США и других странах. Однако, если, тотнесские и льюисские фунты были введены для самоидентификации муниципалитета, то новоиспеченный бристольский фунт – живой пример попытки противостоять кризису. Бристольский фунт отпечатан банкнотами номиналом 1, 2, 10 и 20 фунтов. Эта валюта уже интегрирована в он-лайн платежи, он-лайн банкинг, а 250 локальных компаний Бристоля приняли ее как основную для своих расчетов. Всего около 17 тысяч сотрудников администрации города Бристоль будут получать часть зарплаты в бристольских фунтах. При этом население города насчитывает полмиллиона человек. По задумке мэрии, новая валюта позволит тратить заработанные людьми и компаниями деньги внутри города, не вывозя деньги «за рубеж». Это создаст большой оборот валюты и существенно поднимает экономику Бристоля.

Есть местные деньги и в Германии. В 2001 году они впервые появились в Бремене. Тогда группа бизнесменов ввела для внутренних расчетов «роланды». Через пару лет эти дензнаки, которые сначала воспринимались как шуточные, стали воспринимать всерьез. И опять-таки появление местных денег было связано с ухудшением экономической ситуации. Когда в Германии ввели евро, цены скакнули вверх, а зарплаты остались прежними. Курс евро оказался завышен, и экспорт стал менее выгодным, чем до введения общеевропейской валюты. А раз экспорт упал, многие немцы лишились работы, а заодно и возможности получить потребительский кредит. Выходом из ситуации стали местные деньги. Отныне можно было получать кредит не в евро, а в «роландах», что намного проще. Да и заработать «роланды» намного легче, чем евро.

В общем, теперь в Германии имеют хождение «чимгауэры», «кавансы», «камензетцеры», «звездные талеры», «юстусы» и прочие местные валюты числом более 20. На их использовании никто не настаивает, можно расплачиваться и евро. Но так как курс местных денег ниже и они более стабильны, использовать местные деньги намного выгоднее. Почему? Да потому, что локальные валюты не могут быть объектом спекуляций на внешнем рынке — вращаются-то они в строго определенных границах.

На чем основывается локальная валюта?

Идея разработки дополнительной валюты заключается в том, что, обеспечив эту валюту какими-либо имеющимися в избытке ресурсами (недостаточно используемыми в настоящий момент), можно запустить процесс обмена (экономику) между участниками сообщества, мобилизовать их для удовлетворения существующих потребностей, на которых вы хотите сосредоточиться.

В традиционной экономике «спрос» означает «потребность, на удовлетворение которой у субъекта в достаточном количестве имеются (государством эмитированные) деньги«. Понятие «неплатежеспособный спрос» в этой системе координат бессмысленно, его просто не видно, нельзя измерить, а значит, оно не существует. Только в экономике нового типа, где институционализирована частная, локальная, социальная денежно-расчетная единица — только здесь спрос на подобные товары и услуги становится, наконец, платежеспособным и случается чудо превращения дополнительных социальных товаров и услуг в новое улучшенное качество жизни членов локального сообщества.

Глобальные платежные системы работают, главным образом, на основе связи с национальными валютами своих стран как предоплаченный инструмент. Вложи сто единиц национальной валюты — обменяешь их на сто единиц электронной валюты Икс. Похоже ли это на то, как говорят создатели валют сообществ? Конечно, нет. Там все по-другому. Вложи час твоего труда — и, даже не имея государственных денег в кармане (а точнее, совершенно независимо от их наличия или отсутствия и от их количества, которым ты обладаешь), ты все равно получишь нужные тебе блага.

Валюты сообщества — децентрализованная инициатива. Их невозможно забюрократить, «подмять под себя», поставить на службу эгоистичному частному интересу.

Местная валюта, которая вводится сообществом в хозяйственный оборот, на беспроцентной основе (в отличие от традиционных национальных валют, которые вводятся в оборот на основе процентного кредита выдаваемого Центробанком коммерческим банкам, а те в свою очередь выдают предприятиям и населению) и лишенная функции накопления, через инструмент «принудительного устаревания», или налога на простой (в конце определенного периода, например недели или месяца, те у кого такая валюта осталась на руках платят небольшой взнос в виде % с оставшейся суммы. Таким образом, люди стараются быстрее потратить местную валюту, за счет чего оборот товаров и услуг в системе увеличивается в разы). Такую валюту нельзя сберегать на депозитном счете получая доход с начисляемых %. Она используется исключительно как средство обмена и учета.

Как должна работать справедливая денежная система

Традиционные национальные валюты порождают негативные социально-экономические последствия вызванные противоречием между общественной функцией денег как средства обмена, и частными функциями накопления и спекуляции. Это вызывает вечный дефицит денег там, где они особенно нужны — реальный сектор экономики и социальная сфера, а также создает переизбыток денег там, где они не приносят никакой пользы обществу – спекулятивные финансовые и фондовые рынки.

С одной стороны, деньги — средство обмена, являющееся общественным достоянием, так как призвано служить интересам всего общества в равной степени, обеспечивая оборот товаров и услуг в системе. Если эта важнейшая функция нарушается, то наступает хаос, способный привести к краху государственных и общественных институтов.

С другой стороны, любой частный владелец денег может произвольно изымать их из хозяйственного оборота, преследуя собственную выгоду, а общество, в силу недостатка средства обмена, получает дисбаланс в развитии социально экономических процессов, при этом не только вынужденно с ним согласиться, но и на законодательном уровне защищает не свои общественные и государственные интересы, а интересы частного владельца денег.

Такое положение дел, мешает деньгам выполнять свою главную общественную функцию — средства обмена. И тем не менее, частные интересы защищены законом, который втягивает в такое же противоречие, как и сами деньги: с одной стороны деньги считаются общим средством платежа по отношению ко всем товарам, а с другой — закон защищает их, как частное владение, в том числе накопительство и ростовщичество.

Традиционные деньги, связанные с процентом, имеют паразитическую функцию, называемую «средство спекуляции», и оторванную от реального производства. Эта спекулятивная функция ведет к тому, что те же самые деньги могут стимулировать деструктивное развитие всей экономики. Если деньги вынимаются из реального сектора, а потом делается попытка с помощью процента, как приманки, вновь направить их туда, то тем самым проблему пытаются решить с помощью деструктивного средства, что лишь ухудшает ситуацию.

Кроме того, процент, возникающий в рамках кредитно-депозитных операций банка, выпускающего валюту в обращение, формирует высокую стоимость денег и обуславливает их малую доступность для «неконкурентоспособных» групп граждан или низко рентабельных, но при этом необходимых для общества видов социально-экономической деятельности.

Данное противоречие денег вызывает и усиливает различные негативные социально-экономические явления, такие как рост долгов, падение совокупного спроса, банкротства, безработица, рост преступности, сворачивание социальных программ развития, бедность.

Дополнительные локальные валюты способны снизить влияние кризисных явлений на локальное сообщество, уменьшить зависимость от глобальной финансовой системы и рисков, связанных с колебаниями валют, а также снизить зависимость от государственно-олигархической системы власти.

Кто контролирует локальные деньги?

Откуда деньги появляются в системе? Кто их контролирует? Может ли в локальной системе возникать кризисы и инфляция?

Зарядившись знаниями о том, что глобальные деньги контролируются банкирами, государством и используются ими по своему усмотрению (инфляции, провоцирование кризисов, покрытие собственных долгов и т.п.), возникает закономерный вопрос – возможно ли подобное в системах локальных валют? Как деньги попадают в систему? Кто-то же должен их туда эмитировать?

Локальные торгово-обменные системы (LETS)

Справедливая финансовая система, где деньги служат своей истинной цели – средством обмена всех со всеми – основывается на том, что количество денег в системе соответствует количеству товара на рынке. Деньги в такой системе появляются в момент возникновения ТОВАРНО-ДЕНЕЖНЫХ ОТНОШЕНИЙ, или, иначе говоря, при совершении купли-продажи. Здесь отсутствует некий Центробанк, который может эмитировать неограниченное количество валюты, чтобы внезапно скупить все имеющиеся на рынке товары. Например, если на условном рынке предлагается к продаже 10 яблок и условная денежная масса, выпущенная «Центробанком», составляет 1 миллион гривен, то, естественно, цена на 1 яблоко возрастет до 100,000 гривен просто потому, что на эти деньги больше нечего купить. Такие деньги обесцениваются.

Стоимость денег не может быть выражена в них самих, поэтому деньги цены не имеют. Вместо цены деньги обладают покупательной способностью, выражающейся в абсолютном количестве товаров и услуг, которые можно на них купить.

Именно это и происходит в реальной экономике, когда государство начинает выпускать необеспеченную товарами денежную массу.

Как это работает в закрытых локальных товарно-денежных системах? Изначально в локальной валютной системе денег нет вообще и все участники на старте имеют нулевой баланс. В момент, когда кто-то покупает 1 яблоко за определенную стоимость, в систему эмитируется объем денежных единиц, равных стоимость товара. Условно – 1 гривна. В этот момент счет продавца кредитуется (+1 гривна). А счет покупателя, соответственно, дебетуется на такую же сумму (-1 гривна).

В локальной валютной системе каждый участник является (и обязан быть!) одновременно и покупателем, и продавцом. Чтобы покрыть свой долг, покупатель яблока обязан что-то продать продавцу яблока (например, картошку) и обнулить свой баланс. Чем больше участников в системе, тем интенсивнее обмен всех со всеми различными товарами и услугами. И тем выше шанс, что покупатель быстрее найдет продавца нужного товара и наоборот. Это позволяет каждому участнику приобретать экономические блага у широкого круга поставщиков, предлагая взамен те товары и услуги, которые он сам в состоянии произвести.

Плюсы такого взаимного обмена очевидны:

- Сокращаются издержки, в числе которых транспортировка, рыночные сборы, несправедливая цена у перекупщиков, налоги, риски непродажи и порчи товара, поиск клиентов и расходы на рекламу. Товар на локальном рынке можно поставлять на заказ, доставлять самостоятельно в пределах локальной территории.

- Деньги не выводятся из системы и идут на дальнейшее потребление товаров местного производства, создают платежеспособный локальный спрос и рабочие места.

- Пропадает зависимость от внешних кризисных и инфляционных процессов, к котором можно отнести банальную задержку пенсий или низкую заработную плату. Купить хлеба, молока, вскопать огород или отремонтировать кран теперь можно не дожидаясь получения государственных денег, которых сегодня многим теперь не хватает даже не оплату коммунальных услуг. Получить все необходимое можно прямо сейчас, а рассчитаться позднее, оказав кому-то услугу взамен.

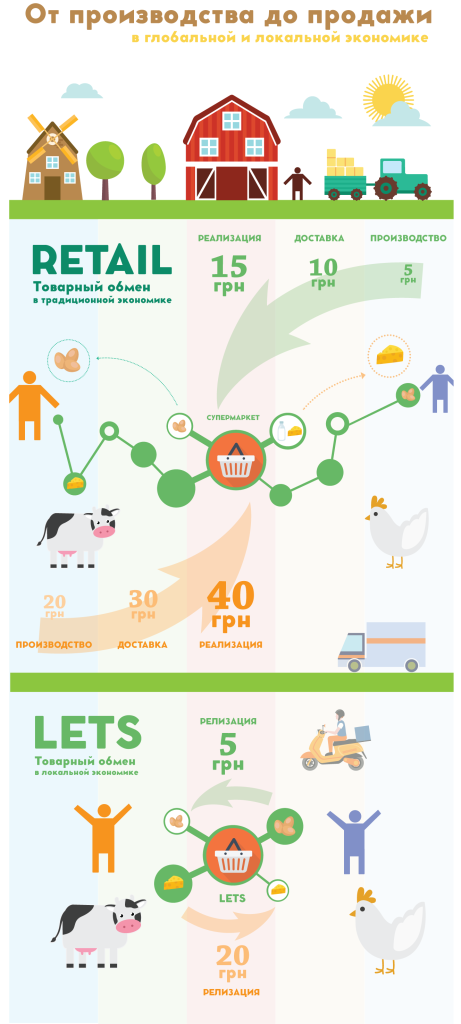

Пример фермерского хозяйства

Лозунг «Свій до свого по своє» обретает вполне реальные очертания.

При традиционной схеме «товар-деньги-товар» фермер вынужден усердно работать, чтобы вырастить урожай. Допустим, справедливая цена за единицу товара — 5 гривен. Чтобы продать урожай, фермер должен доставить ее на рынок (или продать по заниженной цене перекупщикам), заплатить рыночный сбор, заплатить налоги, возможно, потерять часть урожая в результате перевозки или порчи. В результате всего этого, цена продукции для конечного потребителя может вырасти на 50-100 и более процентов.

По итогу, потребитель получает товар за 15 гривен, а фермер — оплату в размере 10 гривен чистыми (с учетом издержек), идет в супермаркет, чтобы потратить эти деньги на покупку необходимых товаров, выращенных другим фермером, с теми же наценками (условно за 30 гривен, при реальной себестоимости 10, с учетом таких же издержек). Ситуация напоминает известный анекдот про 2-х ковбоев.

Есть вероятность того, что фермеры, купив друг у друга продукцию втридорога, живут в одном и том же селе. Но при отсутствии горизонтальных связей и инструментов для коммуникации между ними, вынуждены пользоваться традиционными каналами дистрибуции, теряя свои деньги: чтобы купить нужные товары, фермер вынужден работать в 3 раза больше просто для сохранения существующего уровня жизни.

Локальная валюта служит не только средством обмена, но и стимулирует создание таких горизонтальных связей и укрепление взаимного доверия.

Использование локальных денег в сообществе превращает его в подобие «мини государства». Лозунг «Свій до свого по своє» обретает вполне реальные очертания. Своя валюта стимулирует покупку товаров внутри своей громады, а не «зарубежного» производителя (которым в данном случае является ближайший супермаркет АТБ). А значит способствует росту местной экономики!

Экспорт в локальных сообществах

Теперь производители могут меньше работать, чтобы сохранить существующий уровень жизни и продавать излишки «на экспорт», увеличивая свое благосостояние и инвестируя полученную «внешнюю валюту» в покупку оборудования для расширения бизнеса.

Это ответ на вопрос, «как быть с товарами и услугами, которые не производятся локальным сообществом и которые нельзя приобрести за локальные деньги» – экспортировать излишки производства «за рубеж» локального сообщества.

Цена локальных товаров ввиду низких издержек, очевидно, будет ниже, а значит и «валютообменный курс» будет не в пользу государственных денег. Разница между локальной ценой товара за 10 гр. и магазинной ценой 30 гр. из упомянутого выше примера с фермерами, очевидно и будет определять курс конвертации локальной валюты в общегосударственные деньги. За государственные деньги («иновалюту» для локального сообщества) от продажи локальных товаров и будут покупаться (импортироваться) недостающие локальной экономике товары, например, ГСМ.

Репутация

Сама идея местных денег подстегивает наращивать деловую активность внутри сообщества. В такой системе нет места тунеядцам — каждый заинтересован работать, производить больше экономических благ, чтобы его продукт пользоваться спросом и покрывал задолженность за потребленные товары и услуги других членов сообщества.

Каждый из участников, в зависимости от его деловой активности и качества товаров, имеет индивидуальный рейтинг, который ему выставляют другие члены, и кредитный лимит, чтобы не злоупотреблять доверием остальных и не залезать в неоплатные долги.

Локальную валюту в LETS можно потратить только в той же системе, которая их эмитировала. Сами по себе валютные единицы – это информация о позиции индивидуума внутри торгового сообщества. Это обязательства эмитентов (позднее самим предоставить товар или услугу, требующуюся другим участникам системы), но не разменные деньги и не материальная собственность. У них нет внутренней стоимости до момента их расходования.